Qu’est-ce que la CFE ?

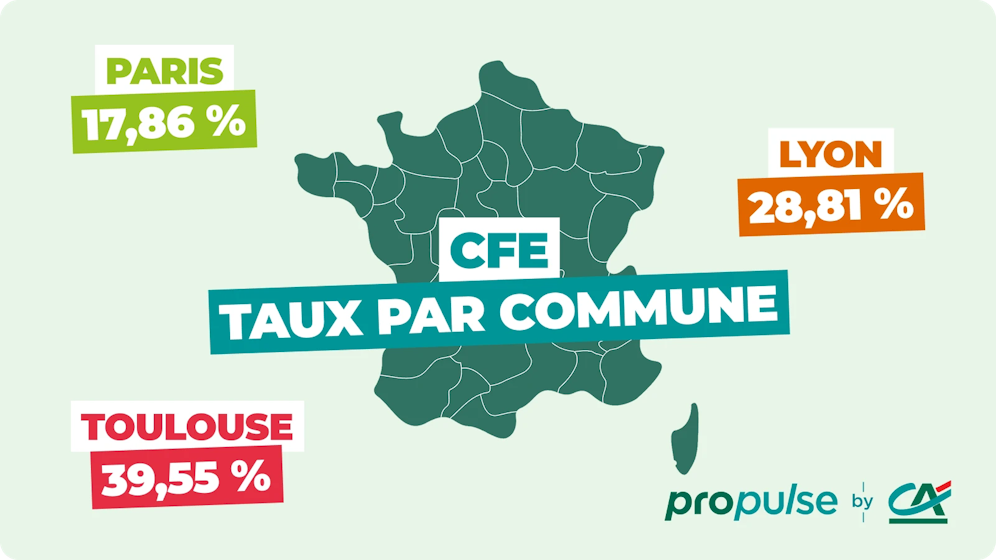

La cotisation foncière des entreprises (CFE) est un impôt local dû par les professionnels, quel que soit leur statut juridique. Le calcul de la CFE se base sur la valeur locative des biens utilisés dans le cadre de votre activité, à laquelle l’administration applique le taux de CFE voté par votre commune.

Bon à savoir

Les auto-entrepreneurs doivent aussi payer la CFE. Si vous n’utilisez pas de local professionnel, vous êtes malgré tout redevable de cette contribution. Elle est alors calculée à partir de la base minimale de la CFE, dont le montant dépend du chiffre d’affaires réalisé.

Est-on obligé de payer la CFE pour la première année d’activité ?

Vous êtes exonéré de CFE l'année de création de votre entreprise.

L’administration fiscale prévoit une exonération de CFE pour votre première année d’activité. Elle vous est accordée automatiquement, sans que vous ayez à déposer de demande. Ainsi, vous ne payez jamais la CFE la première année !

Bon à savoir

La date de création de votre entreprise n’a aucune importance sur ce dispositif. Vous serez exonéré de CFE, que vous déclariez votre activité le 1er janvier ou le 31 décembre. Ainsi, immatriculer sa micro-entreprise juste avant le réveillon du Nouvel An n’est peut-être pas la meilleure idée. Vous avez plutôt intérêt à attendre le début du mois de janvier !

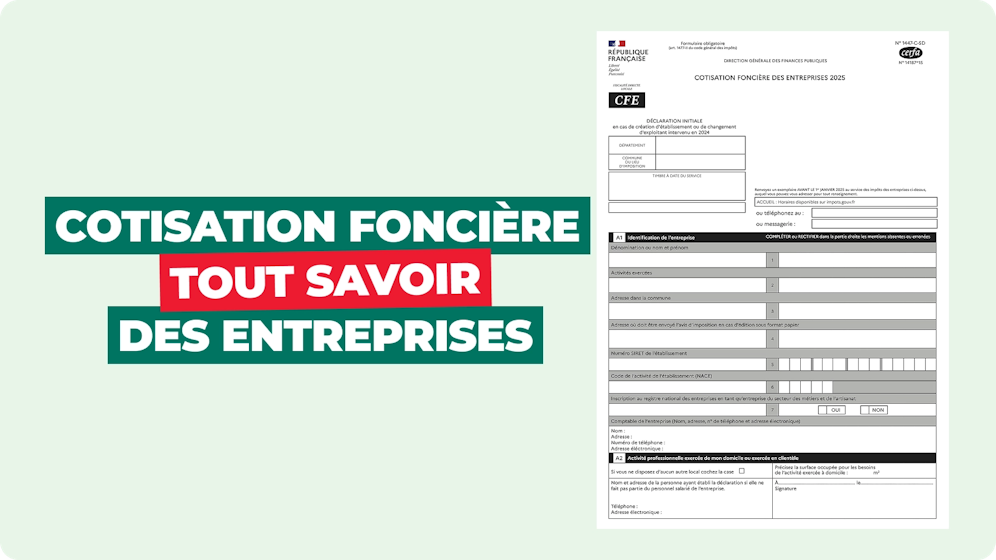

Faut-il faire une déclaration de CFE si on est exonéré la première année ?

L'exonération est automatique mais vous devez tout de même effectuer une déclaration.

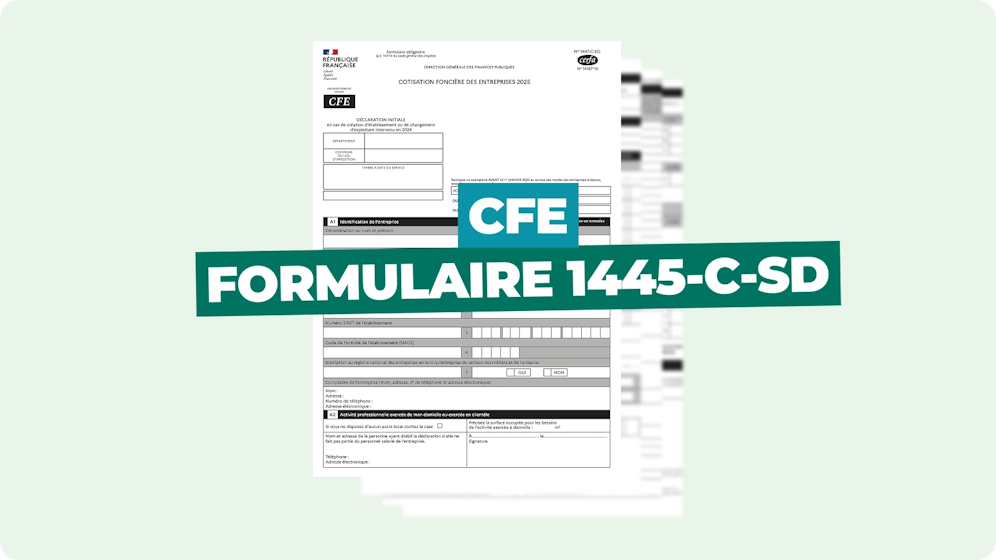

L’exonération de CFE pour votre première année d’activité ne vous dispense pas de toute obligation ! Vous êtes tenu d’envoyer votre déclaration initiale de CFE avant le 31 décembre de l’année de création de votre entreprise. Ce document permettra à l’administration de calculer le montant de votre CFE pour les années suivantes.

💡 Pour cela, vous devez compléter la déclaration 1447-C-SD. Votre service des impôts des entreprises (SIE) vous adresse normalement le formulaire correspondant après votre demande d’immatriculation.

Sachez que vous n’aurez pas à déposer de déclaration de CFE pour les années suivantes, sauf si des changements sont susceptibles d’impacter votre base d’imposition. C’est par exemple le cas suite à un agrandissement de vos bureaux, ou quand vous acquérez un nouveau local.

Bon à savoir

La fiscalité des auto-entrepreneurs pour leur première année d’activité présente de nombreuses particularités : franchise de TVA, option possible pour le versement libératoire, etc.

Simplifiez votre comptabilité avec Propulse

Que se passe-t-il en deuxième année (première année d’imposition) ?

Vous devenez en théorie redevable de la CFE dès votre deuxième année d’activité.

Principe de la CFE en deuxième année : réduction de 50 %

Toutes les entreprises bénéficient d’une réduction de 50 % de leur base d’imposition pour leur deuxième année d’activité. Autrement dit, votre CFE est diminuée de moitié.

Bon à savoir

Le code général des impôts (CGI) prévoit des exonérations totales de CFE la deuxième année pour certaines professions. Ce dispositif bénéficie par exemple aux avocats nouvellement inscrits au tableau de l’Ordre.

Dispositifs d’exonération de CFE au-delà de la première année

Le CGI prévoit de nombreuses exonérations de CFE, totales ou partielles, qui peuvent aller au-delà de la première, voire de la deuxième année d’activité. Ils concernent notamment les situations suivantes.

Votre chiffre d’affaires annuel est inférieur à 5 000 €.

Vous exercez certaines professions (exonération de CFE pour les artisans, pour les chauffeurs de taxi, pour les pêcheurs, pour les exploitants agricoles, pour les artistes, etc.). Ces dispositifs sont soumis au respect de conditions précises.

Vous êtes implanté dans une zone prioritaire (ZAFR, FRR, ZUS, QPV, ZFU, BER, etc.).

Vous exploitez une jeune entreprise innovante (JEI) ou une jeune entreprise universitaire (JEU).

Bon à savoir

Vous devez généralement transmettre une demande à votre service des impôts des entreprises (SIE) pour bénéficier de ces exonérations. Pour cela, utilisez votre messagerie professionnelle sur impots.gouv.fr.

Comment déclarer et payer la CFE en ligne ?

Le processus de déclaration et de paiement de votre CFE est très simple !

Vous déposez votre déclaration initiale de CFE avant la fin de l’année de création de votre entreprise (31 décembre N).

Vous recevez votre premier avis de CFE sous forme dématérialisée en novembre N+1.

Vous réglez la cotisation due sur le site des impôts, au plus tard le 15 décembre N+1.

💡 Vous pouvez aussi choisir le paiement de la CFE par prélèvement. Deux options sont alors possibles.

Le prélèvement à l’échéance.

La mensualisation de votre impôt.

Bon à savoir

La CFE n’est qu’une des composantes de la fiscalité de votre local commercial. Vous devez aussi vous acquitter de la taxe foncière si vous êtes propriétaire.

Quelle est la date limite de paiement de la CFE ?

La date limite de paiement de la CFE est fixée au 15 décembre de l’année d’imposition.

Exemple

Si vous créez votre entreprise en janvier 2026, vous êtes exonéré de CFE pour l’année 2026. Vous devrez régler cet impôt pour la première fois en décembre 2027.

Par la suite, si le montant de votre CFE excède 3 000 €, vous devrez procéder au versement d’un acompte de CFE. Il correspond à 50 % de votre contribution due au titre de l’année précédente et son paiement doit intervenir avant le 15 juin de l’année d’imposition.

Ouvrez un compte professionnel pour votre activité et référencez toutes vos transactions. Bénéficiez d'outils de comptabilité intégrée et d'un service client 7j/7