Qu’est-ce qu’un prévisionnel financier ?

Le prévisionnel financier est une analyse financière destinée à mesurer la rentabilité future d’un projet. Il évalue également les flux de trésorerie qu’il doit générer, ce qui permet notamment :

d’optimiser les politiques d’achat et d’investissement de l’entreprise ;

d’estimer ses besoins de financement ;

de prévenir tout risque de cessation des paiements.

Il s’agit donc d’un document stratégique pour le dirigeant d'une entreprise.

Le prévisionnel financier est généralement établi avant le déploiement d’un projet de création ou de reprise d’entreprise. Il vous permet alors de mesurer la rentabilité prévisionnelle de votre activité et de quantifier vos besoins de financement externes. Il est introduit dans votre business plan, au même titre que l’étude de marché, par exemple.

Bon à savoir

Les partenaires de l’entreprise peuvent vous demander un business plan dans certaines situations. C’est par exemple le cas des banques, qui exigent la fourniture de ce document avant de vous accorder un prêt. Vous devez donc soigner sa présentation, et vous assurer qu’il est à la fois fiable et convaincant.

Vous avez intérêt à conserver votre prévisionnel comptable à jour, même après le lancement de votre projet. En effet, il vous permet d’anticiper au mieux les évolutions de votre activité. Vous pouvez ainsi prendre des décisions stratégiques éclairées.💡

Réalisez votre business plan gratuitement

Pourquoi faire un prévisionnel financier ?

Le prévisionnel financier est un document essentiel pour votre entreprise, quelle que soit sa taille ou son activité. Il vous est utile dans de nombreuses situations.

Évaluer la viabilité d’un projet de création d’entreprise

C’est l’objectif premier de votre prévisionnel. Il permet de mesurer la viabilité économique de votre entreprise et de concevoir des indicateurs essentiels, tels que le seuil de rentabilité ou le besoin en fonds de roulement.

S’il le prévisionnel financier révèle que votre projet n’est pas rentable, vous devez lui apporter quelques ajustements avant de vous lancer !

Testez plusieurs hypothèses pour votre future activité. Vous pourrez ainsi déterminer la plus intéressante financièrement, et isoler celles qui ne sont pas réalisables.

Convaincre vos partenaires

Intégré au business plan, le prévisionnel témoigne de la viabilité de votre activité future. Présentez-le à vos partenaires : actionnaires potentiels, prêteurs, fournisseurs, etc. Vous pourrez ainsi les convaincre de vous accompagner et de vous soutenir dans votre projet.

Votre prévisionnel comptable est un véritable outil de communication financière !

Vérifier que projet et réalité concordent

Ne pensez pas que votre budget prévisionnel est voué à rester au fond d’un tiroir après le lancement de votre activité ! Il devient alors un véritable outil de pilotage. Vérifiez régulièrement si vos résultats sont conformes à vos prédictions. Si vous constatez des écarts trop importants, ajustez vos différents tableaux pour tenir compte de la réalité. En corrigeant vos projections, vous favorisez une bonne gestion de votre entreprise !

Quels sont les différents tableaux du prévisionnel financier ?

Le prévisionnel d’une entreprise se structure en plusieurs tableaux. Il doit inclure au minimum :

un plan de financement ;

un compte de résultat prévisionnel ;

un plan de trésorerie ;

un bilan prévisionnel.

L’ensemble de ces états se décline généralement sur un horizon de 3 ans.🗓️

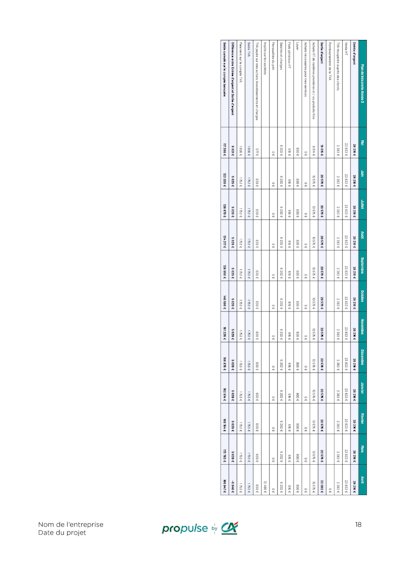

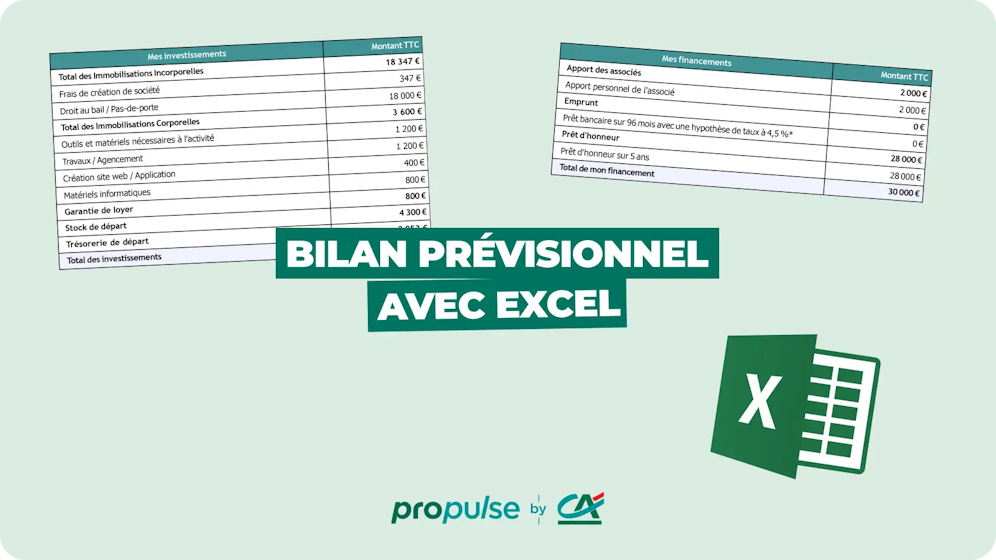

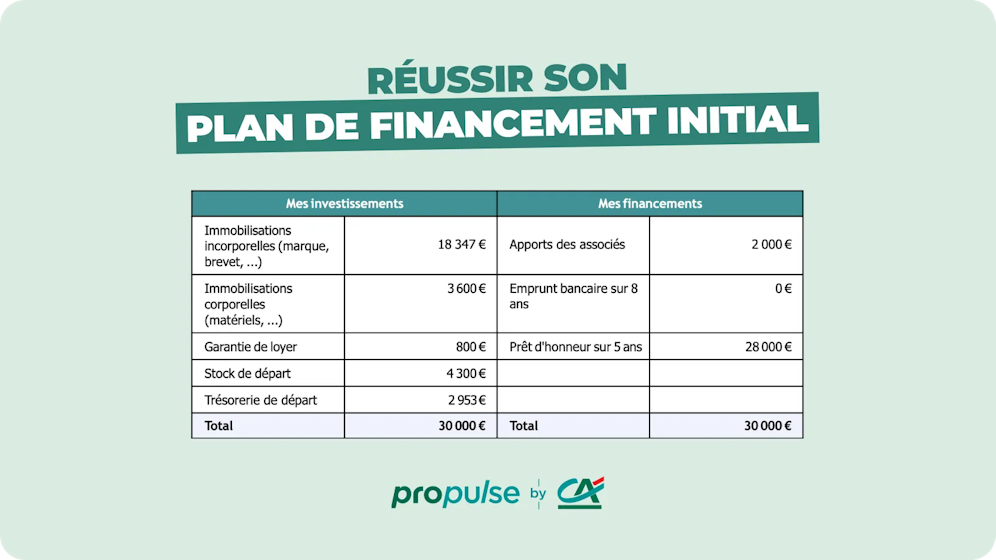

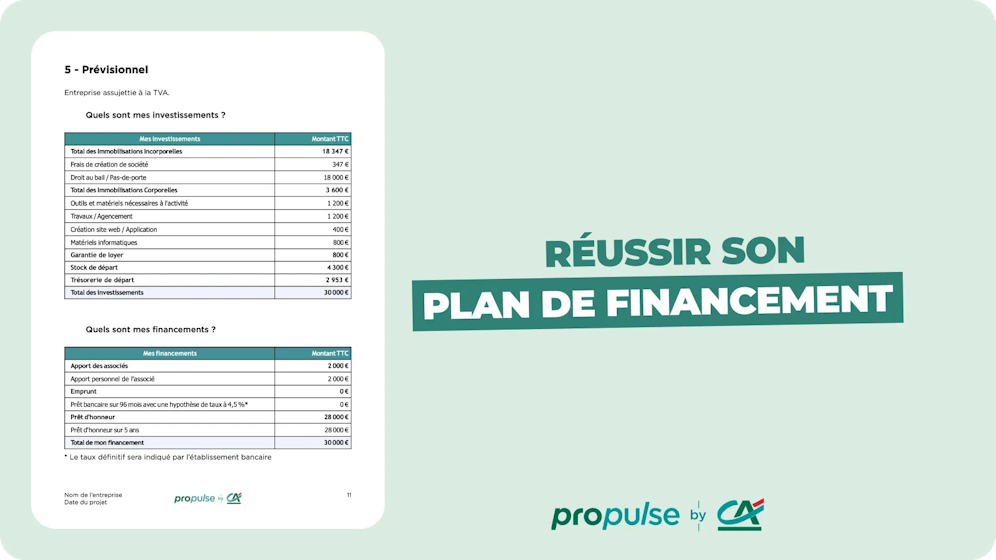

Le plan de financement

Ce tableau vous aide à déterminer le montant total des ressources dont vous avez besoin pour vous lancer. Il revêt donc une importance majeure pour votre projet.

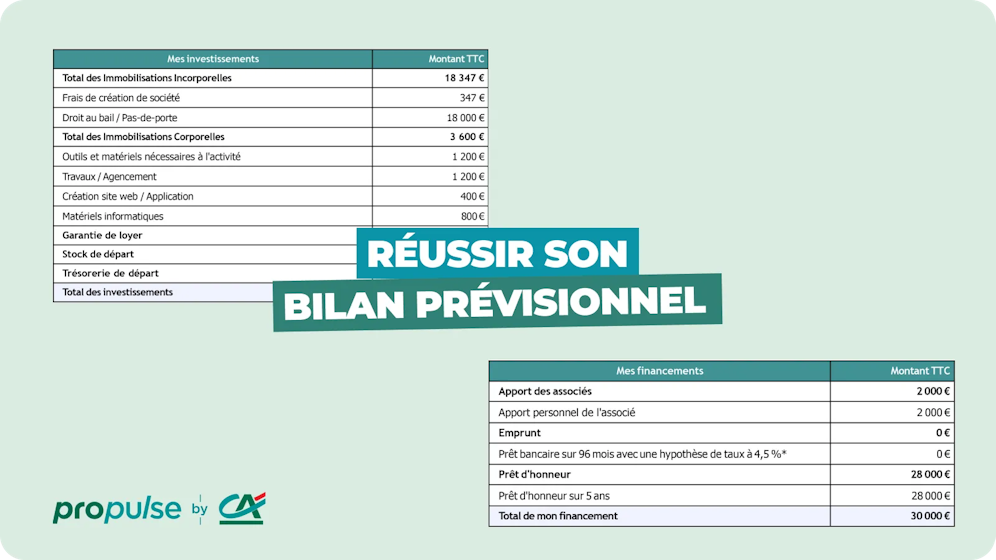

💡Le plan de financement se structure en deux parties :

Le tableau des besoins : il liste l’ensemble des investissements à réaliser et leur montant.

Le tableau des ressources, qui récapitule les fonds dont vous pouvez disposer pour couvrir vos dépenses. Ces sommes peuvent être de diverses origines : apports personnels, investisseurs, emprunts, subventions, etc.

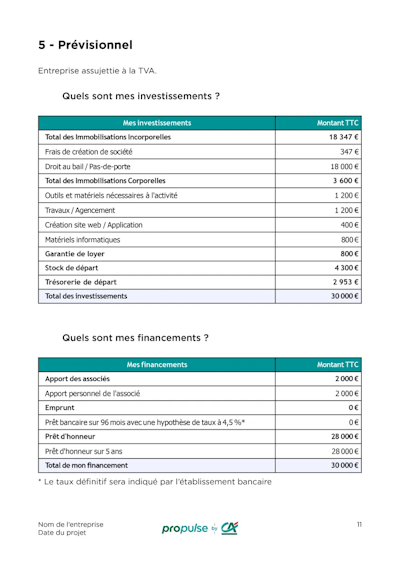

| Catégorie | Montant TTC |

|---|---|

| Total des Immobilisations Incorporelles | X € |

| Frais de création de société | X € |

| Droit au bail / Pas-de-porte | X € |

| Total des Immobilisations Corporelles | X € |

| Outils et matériels nécessaires à l'activité | X € |

| Travaux / Agencement | X € |

| Création site web / Application | X € |

| Matériels informatiques | X € |

| Garantie de loyer | X € |

| Stock de départ | X € |

| Trésorerie de départ | X € |

| Total des investissements | X € |

| Catégorie | Montant TTC |

|---|---|

| Apport des associés | X € |

| Apport personnel de l'associé | X € |

| Prêt bancaire sur 96 mois (hypothèse : taux 4,5%) | X € |

| Prêt d'honneur | X € |

| Prêt d'honneur sur 5 ans | X € |

| Total des financements | X € |

⚠️Vos ressources doivent impérativement couvrir vos besoins. Sinon, vous manquerez de liquidités pour mettre en œuvre votre projet. Un excédent vous permettrait d’affronter plus sereinement d’éventuels imprévus.

Bon à savoir

On dresse donc un plan de financement initial, relatif aux dépenses imposées par la création de l’activité. Généralement, on le décline aussi pour les trois années qui suivent le lancement.

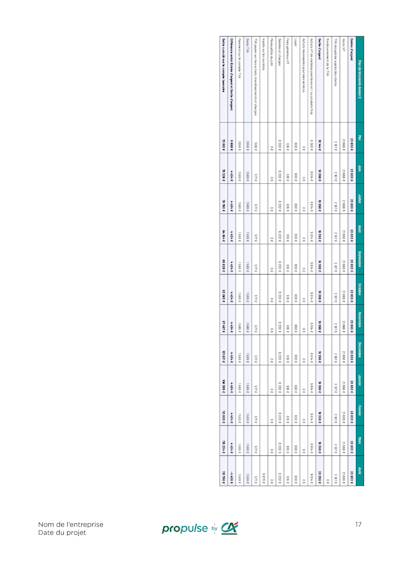

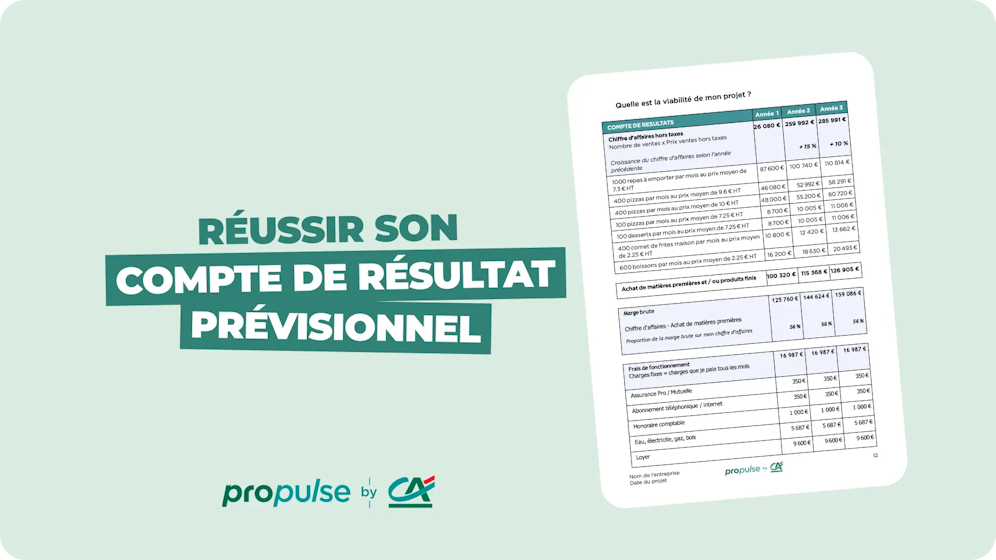

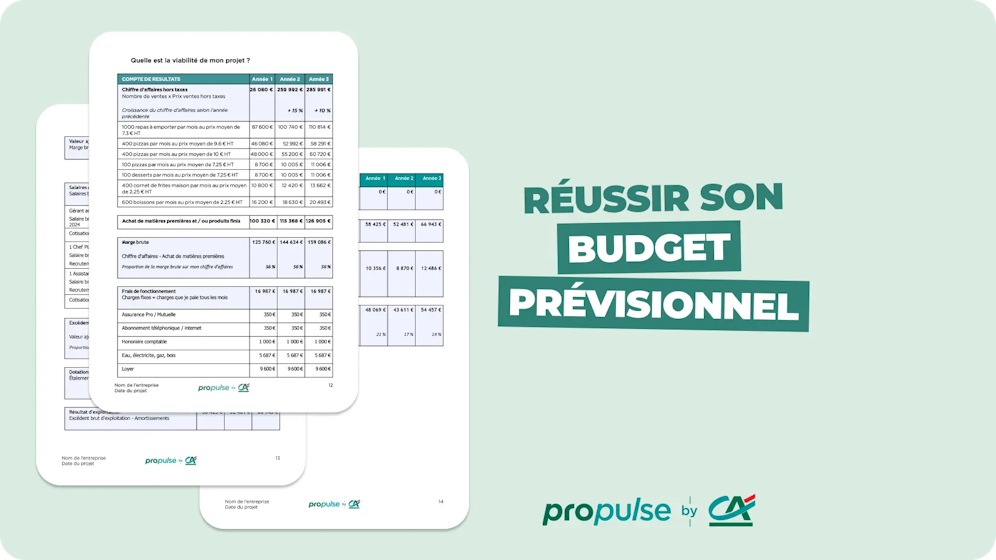

Le compte de résultat prévisionnel

Votre activité sera-t-elle rentable ? Au bout de combien de temps ? Votre compte de résultat prévisionnel doit vous aider à répondre à ces deux questions. Pour cela, il oppose deux ensembles.

Vos produits : ventes de matériel, prestation de services, etc.

Vos charges : achats, taxes, masse salariale, intérêts des financements, etc.

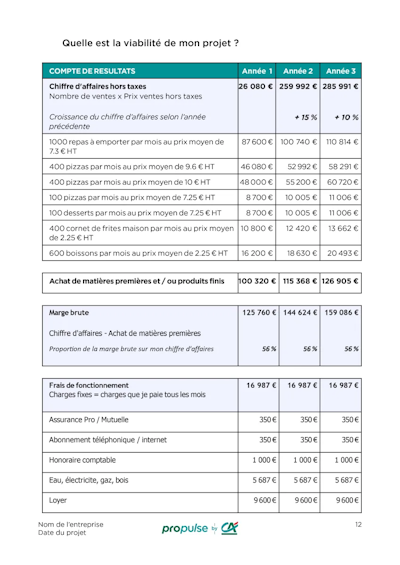

| Année | Année 1 | Année 2 | Année 3 |

|---|---|---|---|

| Chiffre d'affaires HT

|

X € | X € | X € |

| Croissance (%) | X % | X % | X % |

| Ventes détaillées | |||

| - | X € | X € | X € |

| Achat matières premières | X € | X € | X € |

| Marge brute | X € | X € | X € |

| Proportion Marge brute | X % | X % | X % |

| Frais de fonctionnement | |||

| Assurance Pro / Mutuelle | X € | X € | X € |

| Abonnement Téléphone / Internet | X € | X € | X € |

| Honoraires comptables | X € | X € | X € |

| Eau, électricité, gaz, bois | X € | X € | X € |

| Loyer | X € | X € | X € |

| TOTAL charges fixes | X € | X € | X € |

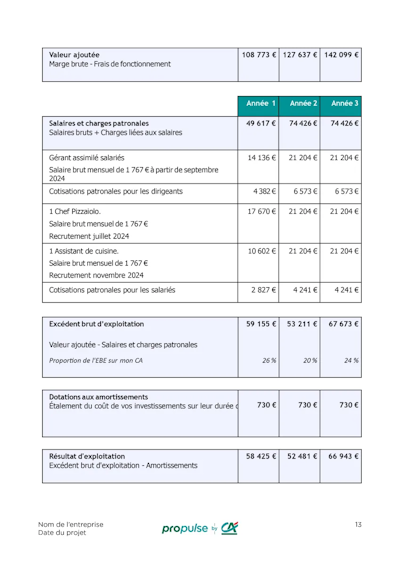

| Total Salaires & Charges | X € | X € | X € |

| Valeur ajoutée | X € | X € | X € |

| Excédent brut d’exploitation | X € | X € | X € |

| Dotations aux amortissements | X € | X € | X € |

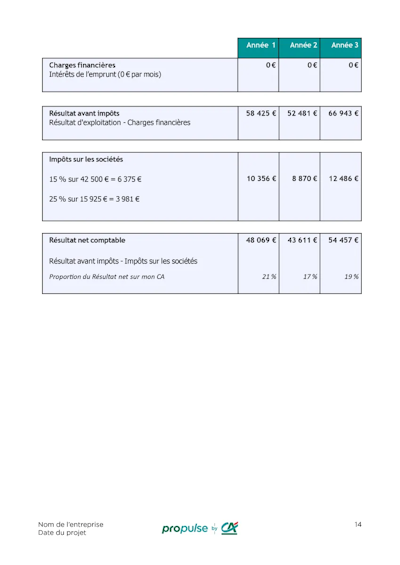

| Résultat d'exploitation | X € | X € | X € |

| Impôts sur les sociétés | X € | X € | X € |

| Résultat net comptable | X € | X € | X € |

| Proportion Résultat net/CA | X % | X % | X % |

👉 En comparant ces deux postes, il mesure le résultat net prévisionnel de vos trois premiers exercices comptables.

Bon à savoir

Pour construire ce document, vous devez formuler des hypothèses. Vous devez notamment évaluer votre chiffre d’affaires avec la plus grande fiabilité possible. En effet, vos charges variables dépendent de son montant. En revanche, vos charges fixes sont déconnectées du niveau de vos recettes.

Le bilan prévisionnel

Le bilan prévisionnel anticipe l’état du patrimoine de l’entreprise à la fin de ses trois premières années d’activité. Il recense ainsi pour chaque clôture comptable :

Les actifs, qui correspondent à ce que la société possède. Ils incluent la trésorerie, les stocks, les créances, les immobilisations corporelles et incorporelles, etc.

Les passifs, c’est-à-dire ce que l’entreprise doit (dettes fournisseurs, dettes financières, capitaux propres, etc.).

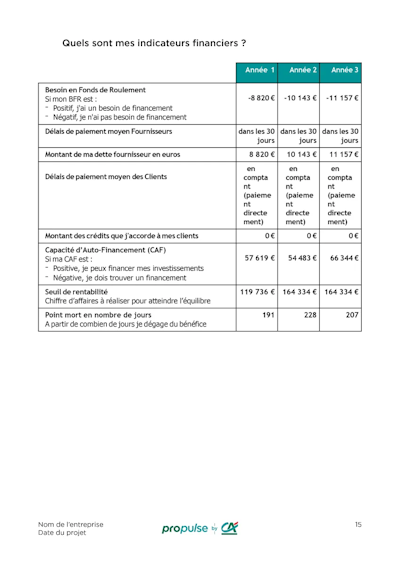

| Indicateur | Année 1 | Année 2 | Année 3 |

|---|---|---|---|

| Besoin en Fonds de Roulement (BFR) | -X € | -X € | -X € |

| Délais de paiement moyen des Fournisseurs | Dans les 30 jours | Dans les 30 jours | Dans les 30 jours |

| Montant de la dette fournisseur | X € | X € | X € |

| Délais de paiement moyen des Clients | En comptant (paiement direct) | En comptant (paiement direct) | En comptant (paiement direct) |

| Montant des crédits accordés aux clients | X € | X € | X € |

| Capacité d’Auto-Financement (CAF) | X € | X € | X € |

| Seuil de rentabilité | X € | X € | X € |

| Point mort (en jours) | X jours | X jours | X jours |

👉 Le bilan comptable dresse une photographie du patrimoine de la société à une date donnée. Sa lecture permet ainsi de comprendre d’éventuels déséquilibres, et d’observer les évolutions de votre activité.

Vous pouvez réaliser votre bilan prévisionnel sur Excel, cette approche reste peu recommandée en raison des risques d’erreurs et du temps nécessaire pour structurer correctement les tableaux.

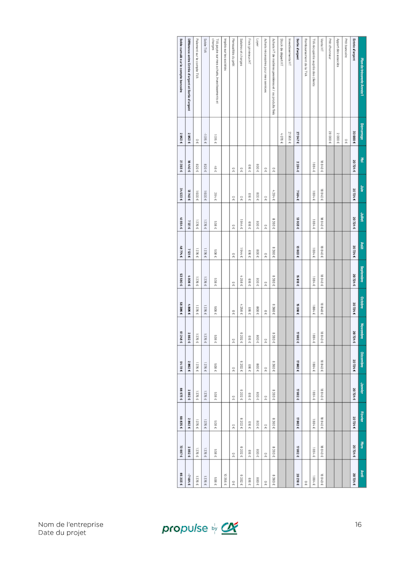

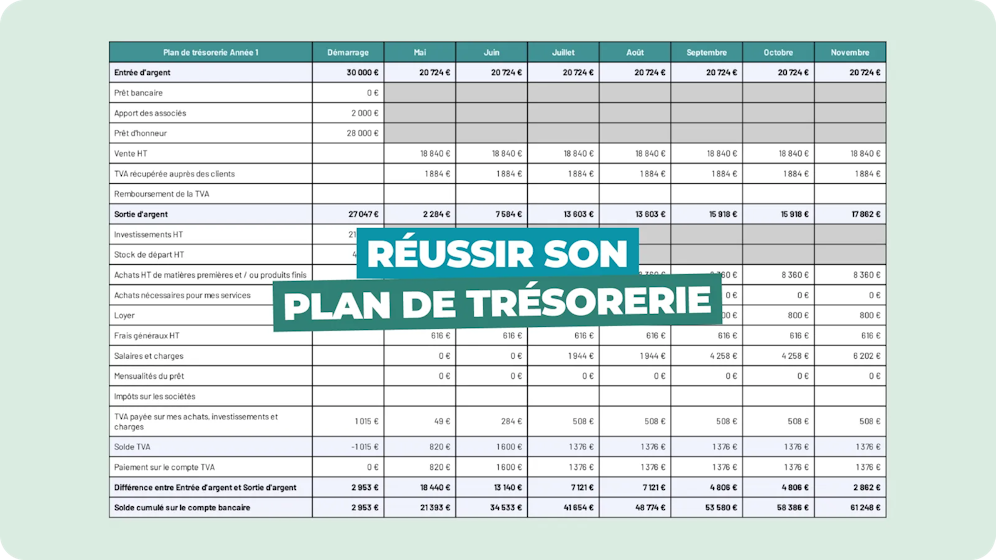

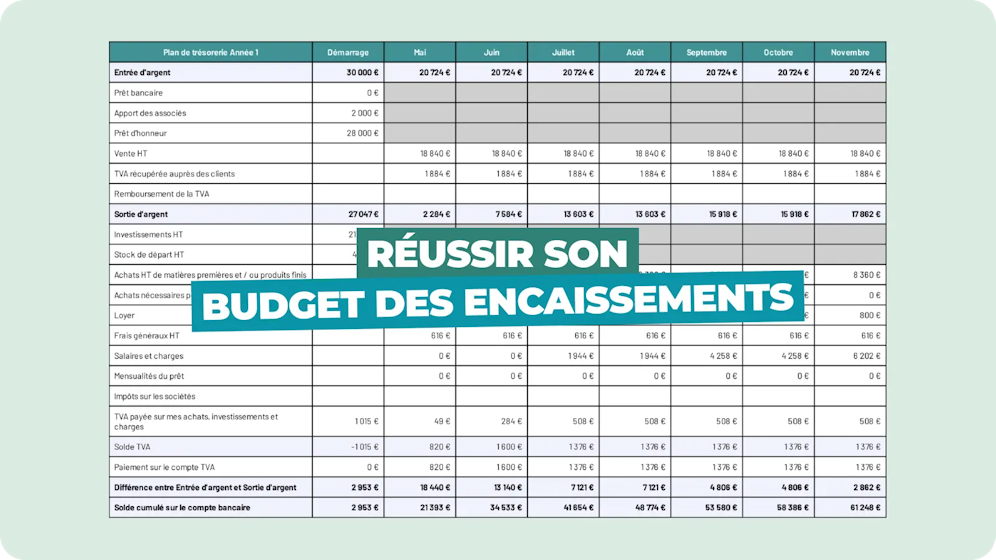

Le plan de trésorerie

Une bonne gestion de la trésorerie est primordiale pour un pilotage efficace de votre entreprise. Même si votre activité est bénéficiaire, on observe souvent des décalages entre les ventes et les encaissements. Vous devez vous assurer qu’ils ne mettent pas votre société en difficulté financière.

Pour vous y aider, le plan de trésorerie liste vos recettes et vos dépenses prévisionnelles. Au fil des mois, il mesure ainsi l’excédent ou le déficit de liquidités que vous devriez constater.

Le plan de trésorerie se construit généralement sur 3 ans.

| Catégorie | Démarrage | mois 1 | mois 2 |

|---|---|---|---|

| Entrée d'argent | |||

| Prêt bancaire | X € | X € | X € |

| Apport des associés | X € | - | - |

| Prêt d'honneur | X € | - | - |

| Vente HT | - | X € | X € |

| TVA récupérée auprès des clients | - | X € | X € |

| Total Entrée d'argent | X € | X € | X € |

| Sortie d'argent | |||

| Investissements HT | X € | - | - |

| Stock de départ HT | X € | - | - |

| Achats HT de matières premières et/ou produits finis | X € | X € | X € |

| Achats nécessaires pour mes services | X € | X € | X € |

| Loyer | X € | X € | X € |

| Frais généraux HT | X € | - | - |

| Salaires et charges | X € | - | - |

| Mensualités du prêt | X € | - | - |

| Impôts sur les sociétés | X € | - | - |

| TVA payée sur achats/investissements/charges | X € | X € | X € |

| Total Sortie d'argent | X € | X € | X € |

| Différence Entrée - Sortie | X € | X € | X € |

| Solde cumulé sur le compte bancaire | X € | X € | X € |

💡Si votre solde prévisionnel est négatif, vous devez trouver des moyens de le renflouer. Dans le cas inverse, vous pouvez rechercher des opportunités de placement pour vos ressources non utilisées.

Bon à savoir

Le plan de trésorerie suit vos dépenses et vos recettes mois par mois. En effet, vos soldes peuvent vite varier, et vous devez anticiper leurs fluctuations avec la plus grande précision possible pour garantir une gestion saine de votre entreprise.

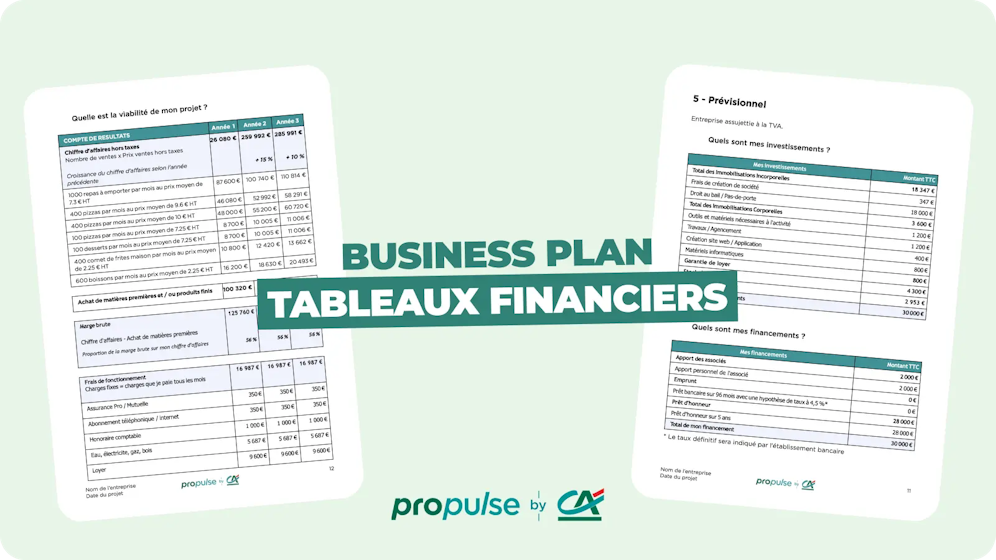

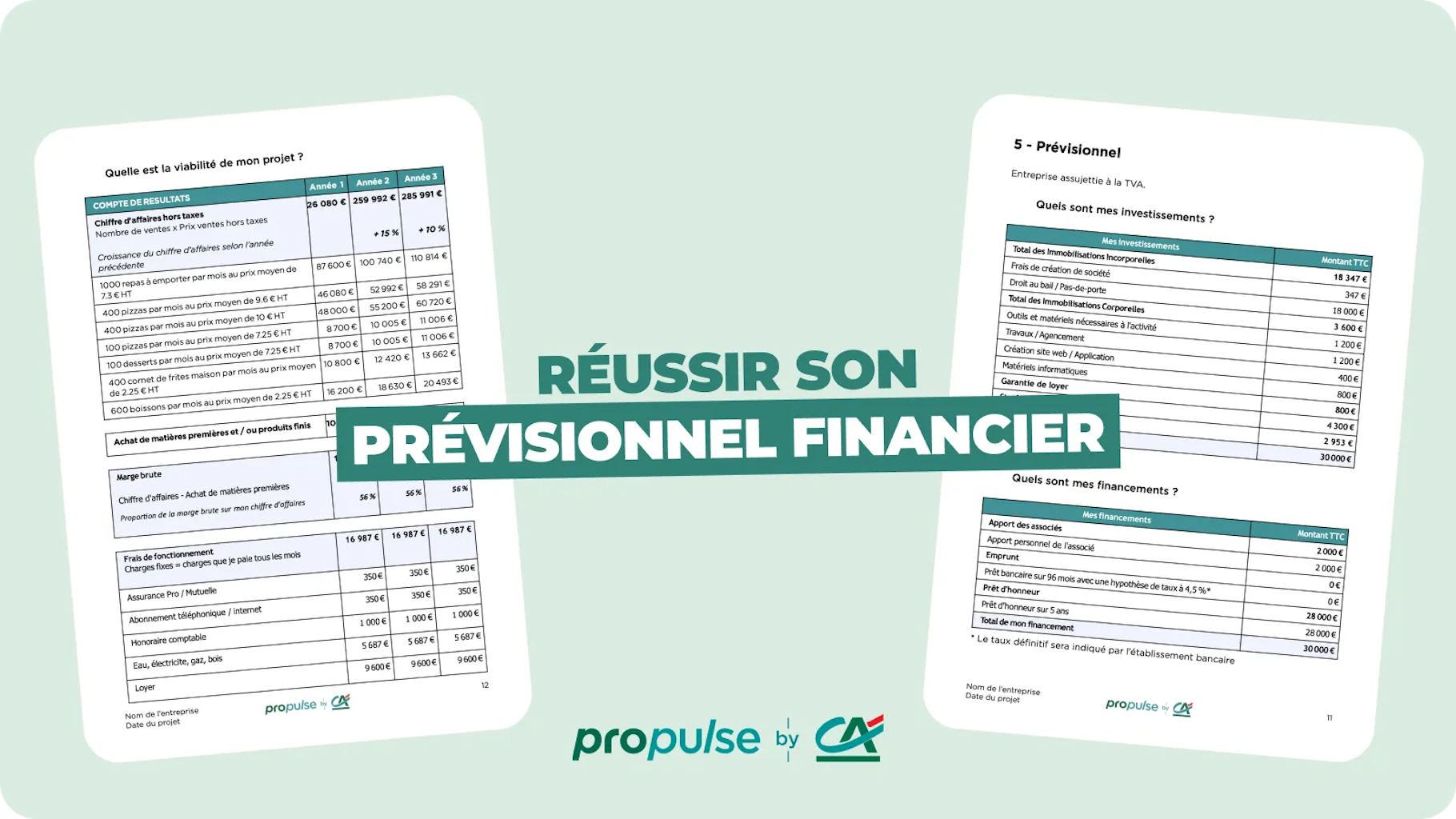

Exemple de prévisionnel financier complet

Cet exemple de prévisionnel financier a été élaboré à l’aide de l’outil de business plan de Propulse by CA. Il présente une structure claire et détaillée, intégrant les éléments essentiels pour une projection financière réaliste. Ce modèle peut servir de guide pour construire vos propres tableaux prévisionnels, en s’appuyant sur des données précises et adaptées à votre projet.

Télécharger mon business plan gratuitement

Comment faire son prévisionnel financier avec l'outil de business plan Propulse by CA ?

Faire des prévisions financières demande souvent du temps et de la méthode. Il s’agit d’estimer les recettes, d’anticiper les dépenses et de traduire ces données en tableaux lisibles et cohérents. Cet exercice est indispensable pour évaluer la faisabilité économique d’un projet, ajuster ses besoins de financement et par la suite présenter son projet à d’éventuels partenaires.

Certains porteurs de projet choisissent de réaliser leur prévisionnel financier à l’aide d’un tableur. Cette solution offre une grande liberté de mise en forme et peut convenir pour des projets simples. Toutefois, l’absence de cadre prédéfini augmente le risque d’erreurs dans les formules ou les liens entre tableaux, ce qui peut compliquer l’analyse ou la lecture par un tiers.

💡Pour faciliter cette étape, l’outil de Business Plan en ligne Propulse by CA propose un accompagnement structuré. Il permet de construire un prévisionnel financier complet, même sans connaissances comptables avancées. Vous serez guidé dans la saisie des principales composantes financières de votre projet :

le chiffre d’affaires attendu, selon différents produits ou services proposés ;

les charges variables liées à l’activité (matières premières, sous-traitance…) ;

les charges fixes récurrentes (loyer, salaires, abonnements) ;

les investissements prévus et leur mode de financement.

➡️ Une fois ces éléments renseignés, l’outil calcule automatiquement l’ensemble des indicateurs financiers utiles pour évaluer la viabilité du projet :

votre résultat net et marge brute ;

le montant de l’impôt sur les sociétés et des cotisations sociales (Urssaf) ;

le point mort et le seuil de rentabilité exprimé en chiffre d’affaires ou en nombre de jours d’activité.

➡️ Tous les tableaux financiers (compte de résultat, plan de financement, plan de trésorerie sur trois ans) sont générés automatiquement à partir des données saisies.

Bon à savoir

🚨Des alertes signalent par exemple si le chiffre d’affaires dépasse les seuils autorisés pour une micro-entreprise, ou si le projet génère un déficit sur la période observée.

Vous pouvez ajuster vos prévisions à tout moment : le montant des investissements, les hypothèses de ventes, les coûts unitaires… L’outil s’adapte aussi en fonction du statut juridique choisi, ce qui permet d’éviter certaines erreurs de calcul.

Exemple

Prenons le cas d’un futur gérant de food truck. Il peut, en quelques étapes, construire un scénario de prévision réaliste : il saisit le nombre moyen de repas servis par jour, le prix de vente unitaire, les coûts d’achat des matières premières, le carburant, les redevances.

L'outil de business plan Propulse by CA calcule ensuite ses marges, anticipe les charges sociales, et montre si l’activité permet de couvrir les frais dès la première année.

Bon à savoir

📞 Pour celles et ceux qui souhaitent obtenir de l'aide, un service gratuit de coaching est proposé : par téléphone ou par mail, un conseiller peut répondre aux questions liées au prévisionnel ou à la cohérence globale du dossier.

Une fois les tableaux finalisés, il est possible d'exporter directement son Business Plan au format PDF, dans une présentation claire et structurée, prête à être partagée avec une banque ou un conseiller.

Créez un business plan convaincant en quelques clics et réutilisez-le partout. Si vous avez des questions, un coach vous accompagne.