Qu’est-ce qu’un plan de financement initial ?

Le plan de financement initial est un tableau qui présente les besoins et les ressources en financement d’une entreprise. Il est établi avant sa création, au moment de la préparation du business plan.

Bon à savoir

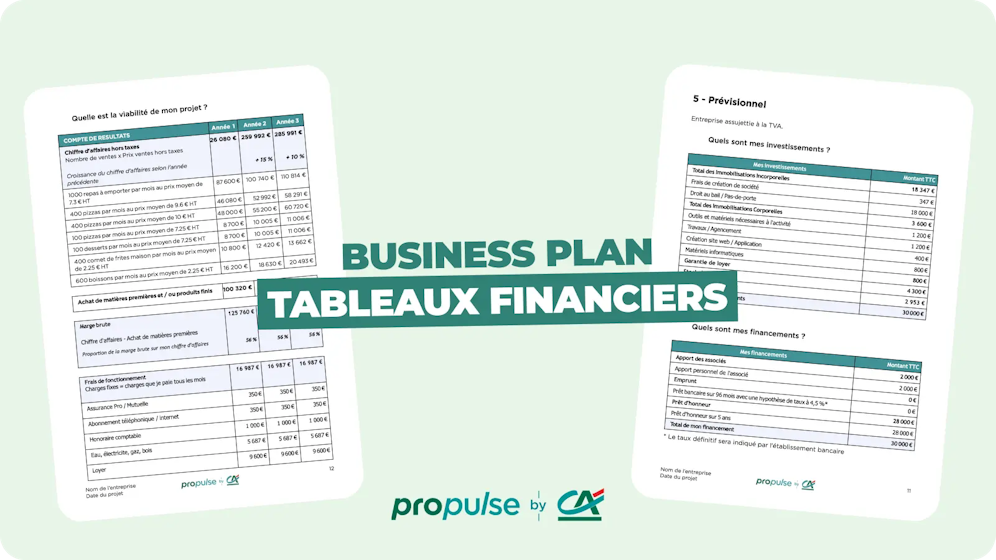

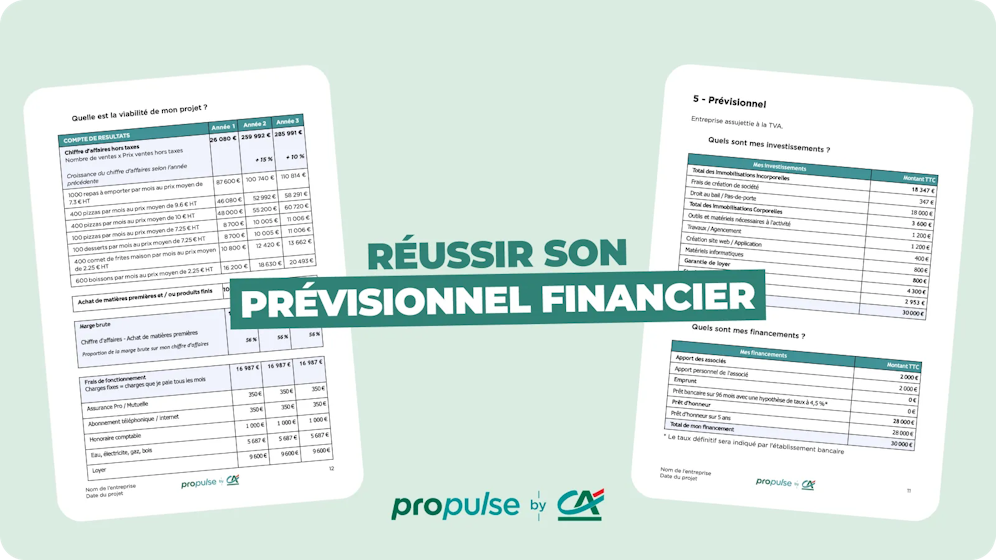

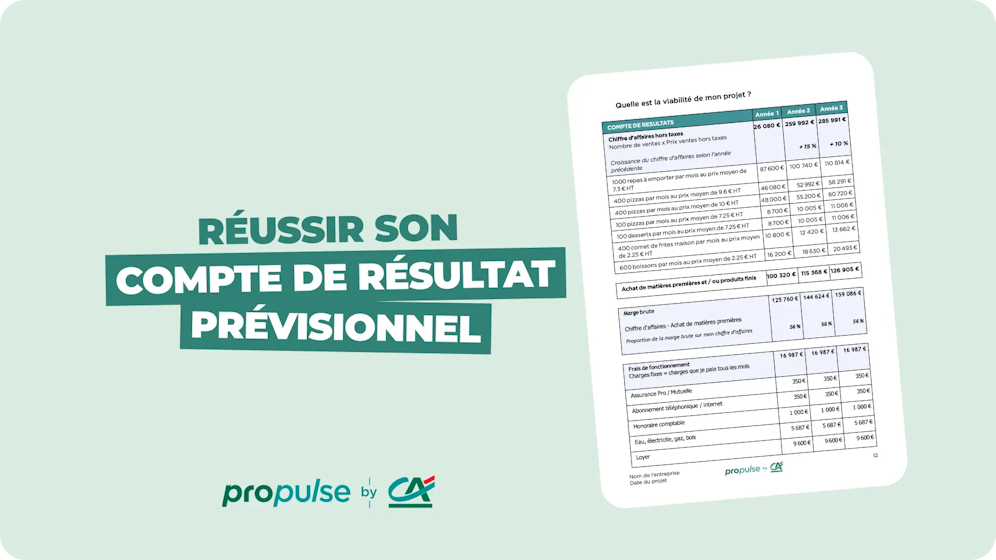

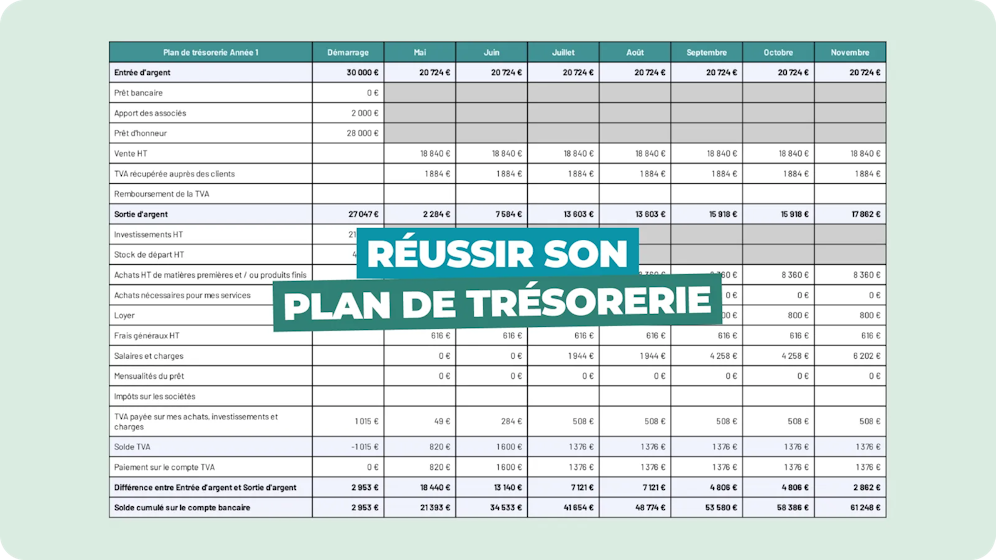

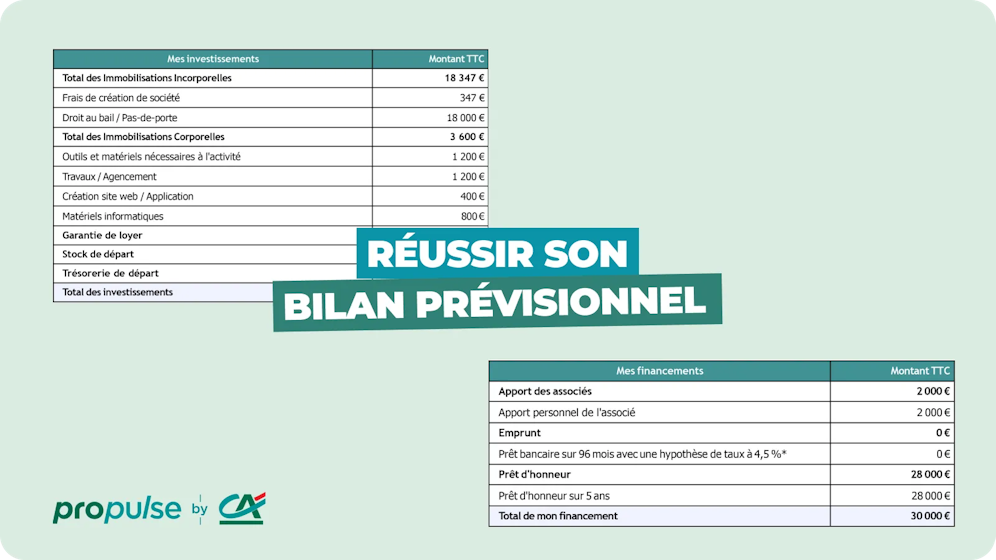

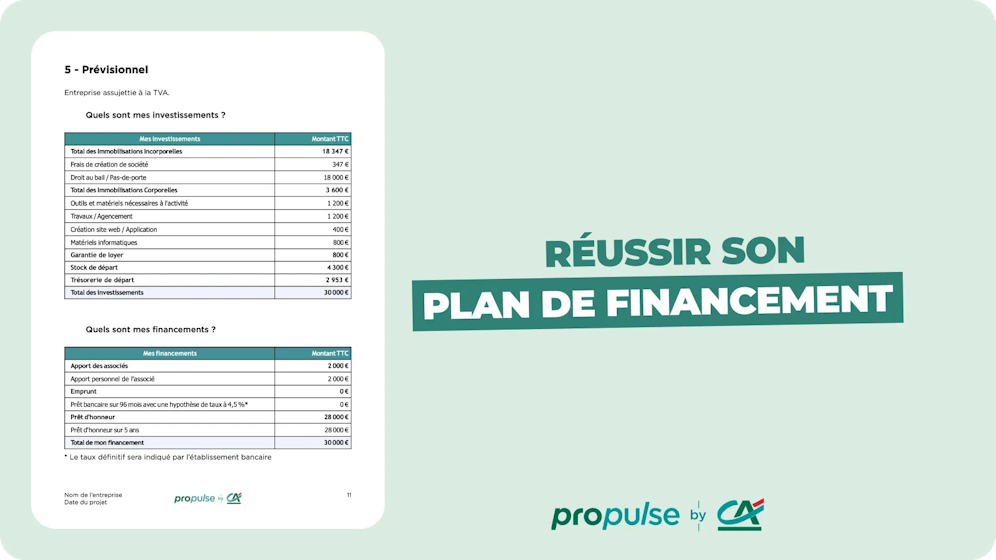

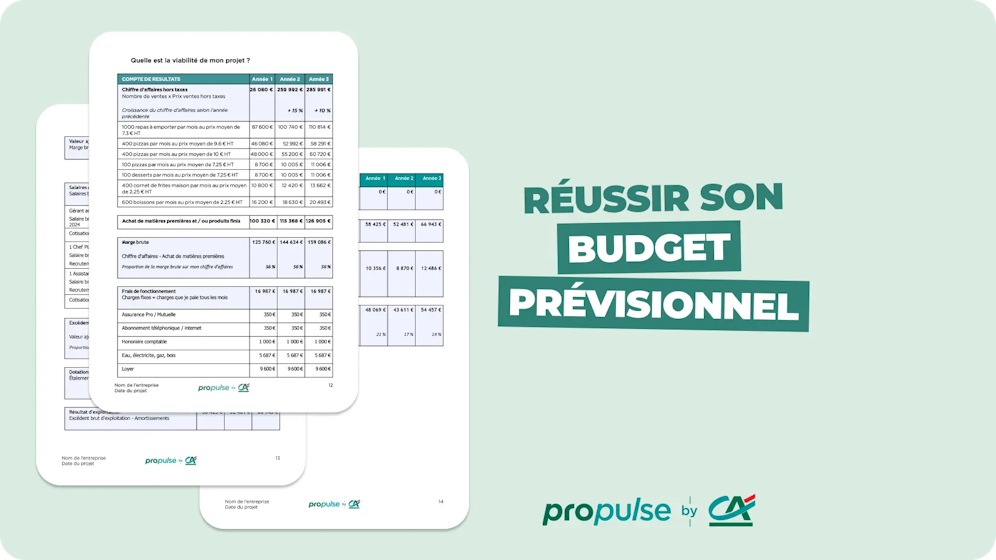

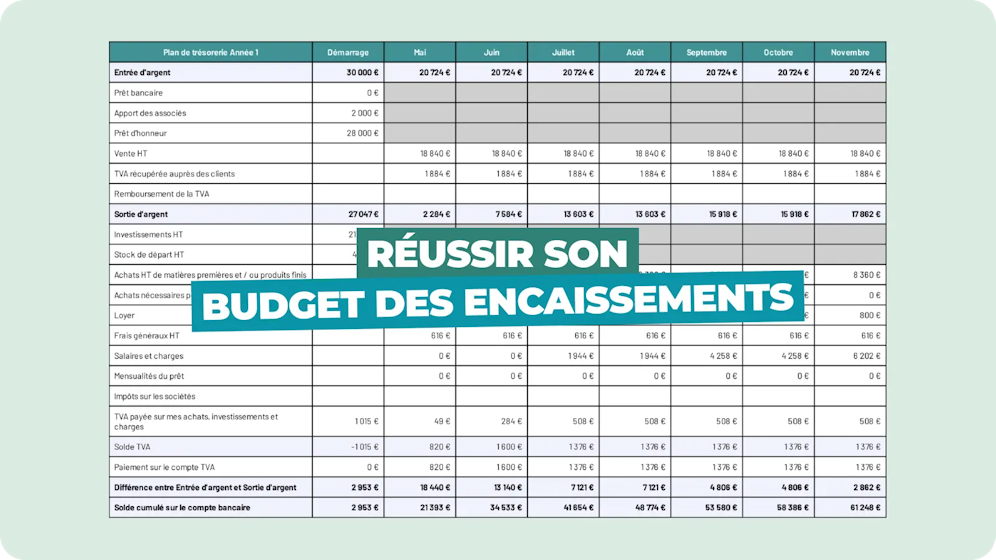

La partie financière du business plan est appelée « prévisionnel financier ». Elle doit également inclure un plan de trésorerie, un bilan prévisionnel et un compte de résultat prévisionnel.

Le plan de financement permet donc de programmer la couverture des investissements que l’entreprise doit réaliser pour lancer son activité. C’est un document incontournable, que vous devez préparer avec minutie.

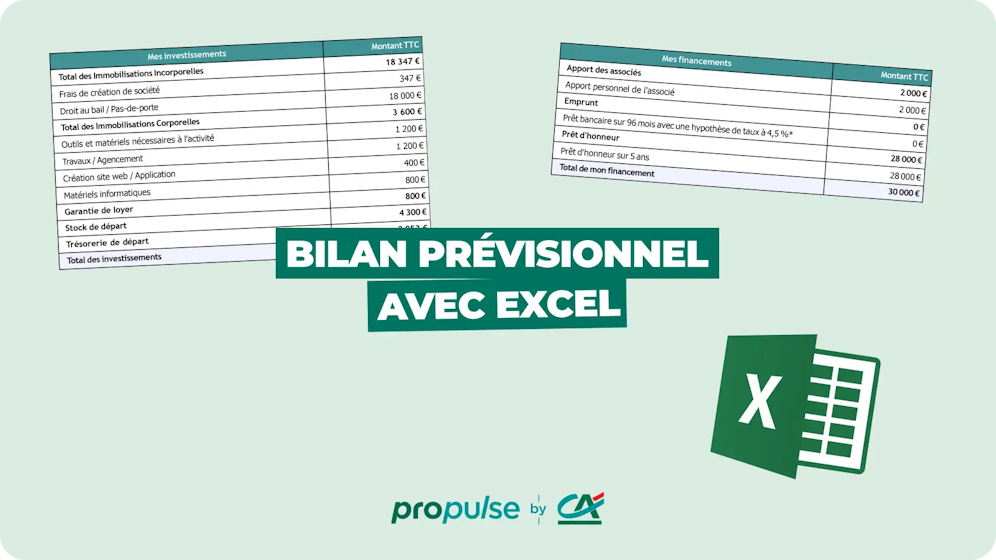

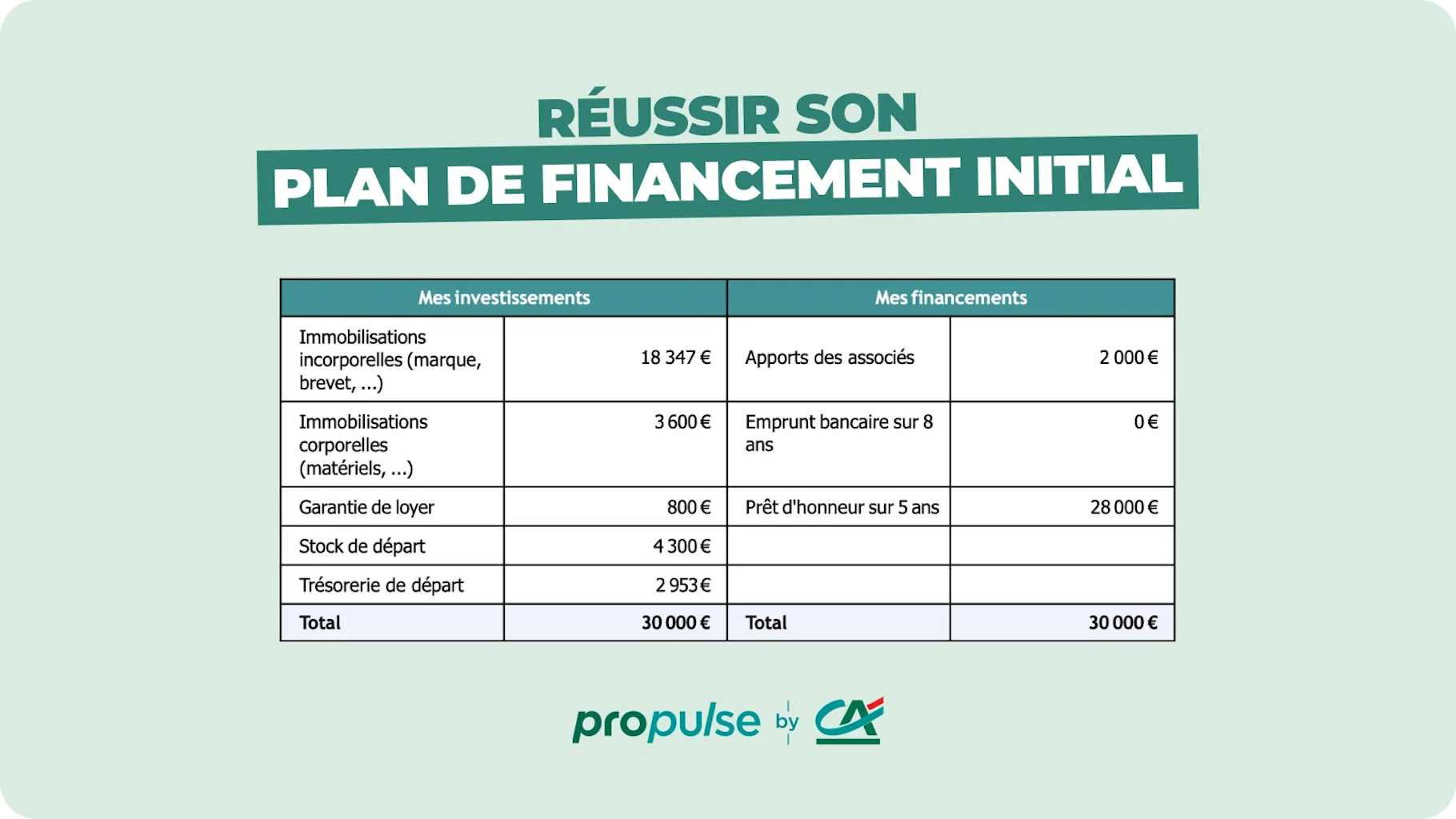

Voici un exemple de plan de financement initial issu de l'outil de Business Plan Propulse by CA.

Réalisez votre business plan gratuitement

Quelle est la durée d’un plan de financement initial ?

On distingue deux formes de plans de financement. Chacune d’entre elles étudie une période précise de la vie de l’entreprise.

Le plan de financement initial se concentre exclusivement sur la phase de lancement de l’activité. Ainsi, il inclut seulement les dépenses que vous devez effectuer au tout début de votre projet.

Le plan de financement à 3 ans étudie la couverture des investissements à réaliser pendant les trois premiers exercices comptables. Il intègre donc les dépenses postérieures à la création, mais aussi le remboursement de vos premières mensualités de crédit.

Bon à savoir

Dans les faits, les deux plans de financement peuvent être présentés dans un même tableau. Il suffit alors d’intégrer une nouvelle colonne pour chaque année étudiée.

Comment préparer son plan de financement initial ?

Quelques étapes sont incontournables avant de compléter votre tableau financier.

Étape 1 : Évaluer vos besoins

Commencez par chiffrer l’ensemble des dépenses que vous devrez réaliser pour lancer votre activité. Elles peuvent notamment inclure :

l’achat de machines et matériels ;

les premiers loyers de votre local professionnel et le dépôt de garantie ;

les frais administratifs et fiscaux liés à la création de votre société ;

la constitution d’un stock de départ ;

votre besoin en fonds de roulement ;

etc.

Le total de ces charges représente le besoin de financement initial de votre entreprise.

Étape 2 : Lister vos possibilités de financement

Vous devez ensuite répertorier tous les financements que vous pourriez obtenir pour votre projet. Là encore, ils peuvent provenir de sources variées :

apports des associés ;

prêts bancaires ;

Love Money ;

financement participatif ;

aides publiques ;

etc.

Vous n’utiliserez peut-être pas toutes les possibilités répertoriées. Néanmoins, connaître l’ensemble de vos options vous permettra de choisir la meilleure combinaison de financements.

Étape 3 : Choisir un outil adapté pour construire votre plan de financement initial

Une fois toutes les informations rassemblées, reste à sélectionner le bon outil pour formaliser votre plan de financement initial. L’idéal est d’opter pour une solution qui vous permette de faire des ajustements facilement et de visualiser clairement les équilibres entre vos besoins et vos ressources.

🟠 Utiliser un tableur (type Excel)

Un tableur vous offre une grande liberté de mise en forme et de personnalisation. Vous pouvez construire votre propre modèle, ajuster les postes, tester des scénarios… Mais cette solution suppose de maîtriser un minimum l’outil, notamment pour éviter les erreurs dans les formules de calcul. Elle peut aussi s’avérer chronophage si vous partez de zéro.

🟡 Passer par un logiciel comptable

Certains logiciels de comptabilité incluent un module de plan de financement. Cela permet d’intégrer directement vos prévisions dans votre environnement comptable. Cette option est pertinente si vous avez déjà mis en place ce type d’outil, mais ce n’est pas toujours le cas au stade de la création d’entreprise.

🟢 Utiliser l'outil gratuit de Business Plan Propulse by CA

Pour celles et ceux qui recherchent une solution simple, structurée et accessible, Propulse by CA propose un outil de Business Plan en ligne gratuit qui facilite la construction d’un plan de financement initial fiable. L’interface est pensée pour accompagner chaque utilisateur, qu’il soit novice ou déjà familier avec la gestion financière.

Concrètement, l’outil vous guide pas à pas dans la saisie des éléments clés :

les besoins financiers de départ : achat de matériel, stock initial, aménagements, trésorerie de sécurité, etc. ;

les sources de financement envisagées : apports personnels, emprunts bancaires, subventions, aides publiques, crédit-bail…

💡 Chaque champ est accompagné d’exemples ou d’explications pour vous aider à formuler vos hypothèses de manière claire. L’outil tient compte de votre secteur d’activité et adapte les suggestions selon votre statut juridique (micro-entreprise, société, etc.).

✨ Une fois les données renseignées, le tableau du plan de financement est généré automatiquement. L’équilibre entre les besoins et les ressources est vérifié en temps réel. Si un écart est détecté, vous pouvez immédiatement ajuster un montant, ajouter une nouvelle ressource, ou revoir un poste de dépense.

L’outil permet aussi de :

tester plusieurs hypothèses en quelques clics (par exemple, un scénario avec ou sans subvention) ;

simuler des impacts financiers selon différents niveaux d’apport personnel ou d’emprunt ;

exporter le plan de financement au format PDF, dans une présentation claire, prête à être intégrée au business plan complet.

Exemple

Prenons l’exemple d’un entrepreneur qui souhaite lancer un commerce ambulant. Il entre ses besoins initiaux (achat du véhicule, équipement, stock de départ) et ses ressources prévues (apport personnel, prêt bancaire).

En quelques minutes, l'outil de Business Plan Propulse by CA lui indique si le financement envisagé couvre bien les dépenses, et lui permet d’envisager des alternatives s’il y a un déséquilibre.

Créez un business plan convaincant en quelques clics et réutilisez-le partout. Si vous avez des questions, un coach vous accompagne.

Exemple de plan de financement initial

Voici un modèle simple de plan de financement initial. N’hésitez pas à le reprendre pour préparer le prévisionnel de votre nouvelle entreprise.

| Investissements | Montant | Financements | Montant |

|---|---|---|---|

| Immobilisations incorporelles (marque, brevet, ...) | - € | Apports des associés | - € |

| Immobilisations corporelles (matériels, ...) | - € | Emprunt bancaire sur 8 ans | - € |

| Garantie de loyer | - € | Prêt d'honneur sur 5 ans | - € |

| Stock de départ | - € | ||

| Trésorerie de départ | - € | ||

| Total | - € | Total | - € |

Dans le cadre d’un plan de financement à 3 ans, vous devez intégrer une ligne supplémentaire pour les remboursements d’emprunts. Par ailleurs, seule la variation du BFR doit être reportée dans le tableau pour les périodes postérieures à la création.

| Indicateur | Année 1 | Année 2 | Année 3 |

|---|---|---|---|

| Mes ventes (chiffre d'affaires HT) | - € | - € | - € |

| Ma marge brute | - € | - € | - € |

| Mon excédent brut d'exploitation | - € | - € | - € |

| Mon résultat net | - € | - € | - € |

| Ma capacité d'autofinancement | - € | - € | - € |

| Mon seuil de rentabilité | - € | - € | - € |

Pour établir un plan de financement à 3 ans, vous devrez intégrer une ligne pour la capacité d’autofinancement (CAF). Elle correspond aux ressources générées par l’activité de l’entreprise. Elle peut donc contribuer à la couverture des investissements postérieurs à sa création.

Réalisez votre business plan gratuitement

Comment compléter son plan de financement initial ?

Le plan de financement se présente sous la forme d’un tableau à deux colonnes.

Bon à savoir

Vous pouvez aussi opter pour une présentation verticale. Dans ce cas, vous listez vos ressources en dessous de vos emplois.

Colonne des investissements

Les emplois correspondent aux dépenses à réaliser pour permettre le lancement de votre activité.

Les immobilisations

En comptabilité, ils se traduisent par l’enregistrement d’immobilisations, qui peuvent être :

corporelles (matériels, machines, mobilier, véhicules, etc.) ;

incorporelles (droit au bail, dépôts de marques ou de brevets, etc.) ;

financières (dépôts de garantie, cautions, etc.)

💡Demandez des devis pour connaître le coût de vos différents investissements.

Bon à savoir

Vous devez reporter vos dépenses hors taxes (HT) dans le tableau. En revanche, vous devez inclure la TVA si vous n’y êtes pas assujetti, puisque vous ne pouvez pas la récupérer.

Le besoin en fonds de roulement

Le besoin en fonds de roulement (BFR) représente le décalage de trésorerie entre vos dépenses et vos encaissements. Vous réglez habituellement vos achats bien avant de percevoir le paiement de vos clients pour les marchandises ou les produits liés. Vous devez inclure votre BFR dans vos besoins de financement dès le lancement de votre activité.

La trésorerie de démarrage

Pensez à prévoir une trésorerie pour parer aux premières dépenses de votre entreprise. Elle vous permettra de régler votre premier loyer, votre cotisation d’assurance, ou encore votre stock de départ.

💡C’est aussi dans cette catégorie que vous devez reporter la TVA portant sur vos achats. Elle ne représente pas une charge pour vous, mais vous devez attendre votre première déclaration pour obtenir son remboursement.

Enfin, constituez un matelas de sécurité qui vous permettra de faire face aux imprévus. Vous ne pouvez malheureusement pas anticiper tous vos décaissements avant de vous lancer !

Colonne des financements

Cette deuxième partie présente l’ensemble des sources de financement de l’entreprise : apports, emprunts, subventions, etc.

Les apports des associés

On distingue :

Les apports en compte courant, qui sont des prêts. Ils peuvent donner droit au paiement d’intérêts ;

Les apports en capital, qui ne sont pas remboursables. Les associés reçoivent des parts de votre société en contrepartie de leur contribution.

Seuls les apports en numéraire doivent être inclus dans votre plan de financement. Les apports en nature ou en industrie ne donnent lieu à aucun versement d’argent. Néanmoins, ils vous dispensent de dépenses que vous auriez dû effectuer en leur absence.

Les emprunts

Vous pouvez obtenir des fonds auprès des banques ou dans le cadre de prêts aidés. Le crowdlending et la Love Money peuvent également être étudiés.

Si vous ne connaissez pas encore la somme à laquelle vous pouvez prétendre, renseignez un montant provisoire. Vous pourrez ajuster cette case au fur et à mesure de vos rendez-vous avec les organismes de financement.

Comment interpréter son plan de financement ?

L’analyse de votre tableau est assez facile. Trois situations sont possibles.

🔴 Un solde négatif : vous ne pouvez pas payer l’ensemble de vos frais de lancement. Vous devez donc trouver de nouvelles sources de financement, ou tenter d’agir sur le montant de vos besoins.

🟠 Un solde à zéro : vous disposez de suffisamment de ressources pour couvrir vos dépenses. Néanmoins, tout imprévu mettrait votre trésorerie en difficulté. Songez à vous constituer une marge de sécurité.

🟢 Un solde positif : c’est la situation idéale. Vos ressources vous permettent de faire face à d’éventuelles surprises. Vous pouvez donc lancer votre activité sereinement !

Bon à savoir

Pensez à conserver un certain équilibre entre les financements internes (apports) et externes (emprunts). Les banques exigent que vous couvriez une fraction de votre investissement avec vos fonds propres. Elle s’élève généralement à 20 % dans le cadre d’une reprise d’entreprise et à 30 % pour une création.

Enfin, sachez que vos prévisions financières sont évolutives. Vous pourriez par exemple recevoir un prêt bancaire moins important qu’espéré. Au contraire, vous pourriez finalement bénéficier d’une remise sur l’achat de vos matériels. Ainsi, vous devrez probablement établir plusieurs versions de votre plan de financement.

Créez un business plan convaincant en quelques clics et réutilisez-le partout. Si vous avez des questions, un coach vous accompagne.