Les cotisations sociales du travailleur non-salarié (TNS)

La rémunération d’un dirigeant impacte son régime social et la rentabilité de l’entreprise.

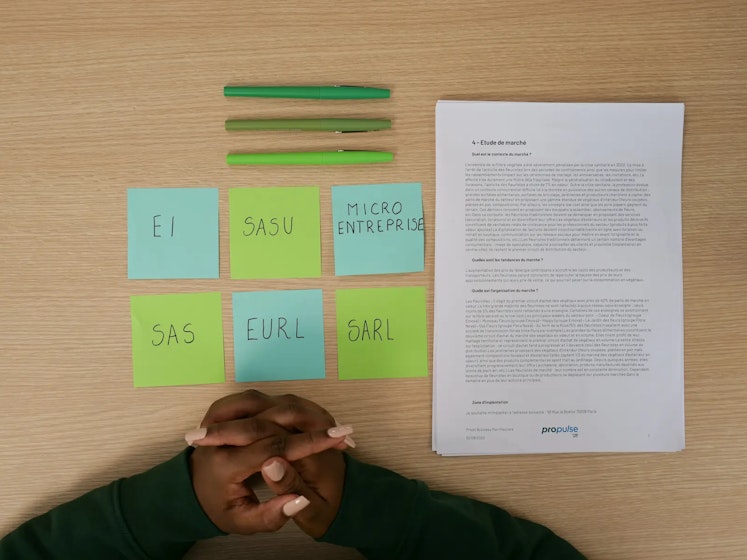

Qui est TNS ?

Relèvent du régime des travailleurs non salariés :

l’entrepreneur individuel (commerçant, artisan ou profession libérale) ;

le créateur d’une EURL (entreprise unipersonnelle à responsabilité limitée) ;

le gérant majoritaire d’une SARL (société à responsabilité limitée).

Quelles charges sociales en TNS ?

Les cotisations sociales sont proportionnelles au revenu de l’activité indépendante.

En début d’année, les cotisations sont calculées à titre provisionnel sur les revenus de l’avant-dernière année. Puis elles font l’objet d’une régularisation après la déclaration de revenus réels de l’année précédente.

Depuis 2019, une démarche volontaire permet de payer à l’Urssaf les cotisations sociales en temps réel. Si cet essai est concluant, il pourrait être généralisé. Cela simplifierait le paiement et les dates de déclarations des charges sociales.

Les taux de cotisations varient en fonction de la tranche de revenu professionnel. Même en l'absence de revenus professionnels ou de revenus faibles, les travailleurs non-salariés doivent s'acquitter de cotisations minimales. Retrouvez en fin d’article les taux et montants des cotisations minimales des TNS.

Par exception, le micro-entrepreneur paie ses cotisations sociales en fonction du chiffre d’affaires encaissé au cours du mois ou du trimestre.

Exemple

Fin 2022, le professionnel reçoit un premier échéancier de ses cotisations sociales pour l'année 2023 assises, à titre provisionnel, sur ses revenus professionnels 2021.

Dès que le professionnel aura déclaré en 2023, ses revenus professionnels de l'année 2022, il reçoit un nouvel échéancier comprenant la régularisation de ses cotisations 2022, ainsi que le montant des cotisations provisionnelles 2023 calculées sur la base des revenus 2022.

Qui gère les TNS ?

Le RSI (régime social des indépendants), longtemps critiqué par les travailleurs indépendants, n’existe plus. La Sécurité sociale des indépendants (SSI) le remplace.

Les cotisations de début d’activité des TNS

Lors des deux premières années d'exercices, les travailleurs non-salariés bénéficient de "forfaits de débuts d'activité" : leurs cotisations ne sont pas assises sur leurs revenus professionnels, mais sur un montant forfaitaire. Ces cotisations sont ensuite recalculées une fois la déclaration Urssaf du revenu professionnel effectuée.

Retrouvez en fin d’article les taux des cotisations de début d’activité des travailleurs non salariés.

Bon à savoir

Il est également possible de bénéficier de l’Acre (aide à la création ou à la reprise d'une entreprise) sous conditions. Son attribution est automatique après la création d’entreprise pour les personnes concernées. Elle prend la forme d’une exonération partielle de cotisations sociales pendant un an.

Les cotisations sociales des travailleurs indépendants assimilés-salariés

Qui est assimilé-salarié ?

Est considéré assimilé-salarié le dirigeant suivant :

le président de SAS (société par actions simplifiées) et de SASU (société par actions simplifiées unipersonnelles) ainsi que les autres dirigeants éventuels ;

le président, le directeur général et le directeur délégué de SA (société anonyme) ;

le gérant minoritaire ou égalitaire de SARL (société à responsabilité limitée) ;

le gérant non associé d’EURL (entreprise unipersonnelle à responsabilité limitée) ou de SARL.

Il est essentiel au moment de la création d’entreprise de bien choisir son statut juridique en fonction du régime social du dirigeant. Par exemple, entre SASU et EURL, le dirigeant n’a pas le même régime.

Bon à savoir

Un gérant salarié est envisageable sous conditions.

Quelles charges sociales pour les assimilés-salariés ?

Les cotisations et contributions sociales sont assises sur la rémunération brute du dirigeant.

En l'absence de rémunération, aucune cotisation n'est due (pas de cotisations minimales).

Leurs cotisations sociales sont versées au fur et à mesure du paiement des rémunérations. Il n'y a donc aucune régularisation à anticiper.

Leurs dividendes ne sont pas soumis aux cotisations sociales (ils sont uniquement soumis aux prélèvements sociaux).

Bien que leur protection sociale soit très proche de celle des salariés du régime général, les assimilés-salariés ne cotisent pas à l'assurance-chômage et ne bénéficient pas du taux réduit appliqué aux cotisations d'allocations familiales (pour les rémunérations n'excédant pas 3,5 fois le SMIC).

Quelle est l'assiette des cotisations et contributions sociales ?

Les cotisations sociales sont assises sur les revenus professionnels soumis à l'impôt sur le revenu, sauf pour les micro-entrepreneurs pour lesquels elles sont assises sur le chiffre d'affaires.

Récapitulatif :

Assiette de cotisation des micro-entrepreneurs : chiffre d'affaires encaissé hors taxes ;

Assiette de cotisation des travailleurs non-salariés des entreprises soumises à l'impôt sur le revenu : bénéfice (ou quote-part des bénéfices des associés) ;

Assiette de cotisation des travailleurs non-salariés des entreprises soumises à l'impôt sur les sociétés (IS) : rémunération + part des dividendes perçus excédent 10% de la somme du capital social + primes d'émission + sommes versées en compte courant d'associé (pour les entreprises individuelles soumises à l'IS : rémunération + part des dividendes perçus excédant 10% du bénéfice net imposable) ;

Assiette de cotisation des assimilés-salariés : rémunération (pas de protection sociale en l'absence de rémunération).

Les prélèvements sociaux (CSG, CRDS) sont assis sur le revenu professionnel auquel on ajoute les cotisations sociales obligatoires.

Les taux de cotisations sociales

Les cotisations et contributions sociales sont déterminées par application d'un taux ou d'un forfait.

Taux de cotisations sociales des micro-entrepreneurs en 2025 (régime micro-social simplifié)

Les taux de cotisations sociales des micro-entrepreneurs ont été mis à jour en 2025 pour les prestations de services.

| Activité | Taux de cotisations sociales |

|---|---|

| Achat/revente de marchandises (BIC) | 12,30 % |

| Prestations de services commerciales et artisanales (BIC) | 21,20 % |

| Autres prestations de services (BNC) | 24,6 % |

| Professions libérales réglementées relevant de la Cipav (BIC ou BNC) | 23,2 % |

Taux de cotisation sociales des artisans, commerçants et professions libérales non réglementées en 2025

Les taux de cotisations des artisans, commerçants ou professions libérales, varient en fonction des tranches de revenus, exprimées en plafond annuel de la Sécurité Sociale (PASS), sauf pour la retraite complémentaire dont les plafonds sont spécifiques et exprimés en euros.

Le plafond de la Sécurité Sociale (PASS) est réactualisé tous les ans au 1er janvier et s'élève à 47 100 €.

| Cotisations | Assiette de cotisations | Taux de cotisations | |

|---|---|---|---|

| Maladie/Maternité |

Revenus inférieurs à 18 840 € (40 % du Pass) |

0 % | |

|

Revenus compris entre 18 840 € (40 % du Pass) et 28 260 € (60 % du Pass) |

0 à 4 % | ||

|

Revenus supérieurs à 28 260 € (60 % du Pass) et jusqu’à 51 810 € (110 % du Pass) |

4 à 6,5 % | ||

|

Revenus supérieurs à 51 810 € (110 % du Pass) |

6,5 % | ||

| Indemnités journalières maladie |

Dans la limite de 141 300 € (3 Pass) |

0,3 % |

|

| Allocations familiales |

Revenus inférieurs à 51 810 € (110 % du Pass) |

0% | |

|

Revenus compris entre 51 810 € et 65 940 € (110 % et 140 % du Pass) |

0% à 3,10% | ||

|

Revenus supérieurs à 65 940 € (140 % du Pass) |

3,10% | ||

| Invalidité-décès | Revenus < 1 PASS (47 100 €) | 1,3% | |

| Retraite de base | Revenus de 0 € à 47 100 € (1 Pass) | 8,23 % | |

|

Revenus de 0 € à 235 500 € (5 Pass) |

1,87 % | ||

| Retraite complémentaire¹ | Revenus < 40 784 € | 7% | |

| 40 784 € < Revenus < 4 PASS (soit entre 37 960 € et 175 968 € | 8% | ||

| Formation professionnelle |

Sur la base de 47 100 € (1 Pass) |

0,25% | |

| CSG-CRDS | Revenus professionnels + cotisations sociales obligatoires | 9,70% | |

¹ : Les professions libérales non réglementées peuvent opter pour des taux de cotisations spécifiques de retraite complémentaire.

Taux de cotisations sociales des professions libérales réglementées en 2024

| Cotisations | Assiette de cotisations | Taux de cotisations |

|---|---|---|

| Maladie/Maternité | Revenus < 40% du PASS (17 597 € pour 2023) | 0% |

| 40% du PASS < Revenus < 60% du PASS (soit entre 17 597 € et 26 395 € pour 2023) | 0% à 4% | |

| 60% du PASS < Revenus < 110% du PASS (soit entre 26 395 € et 48 391 € pour 2023) | 4% à 6,5% | |

| Revenus > 110% du PASS (soit 26 395 € pour 2023) | 6,5% | |

| Indemnités journalières | Revenus < 3 PASS (131 976 € pour 2023) | 0,30% |

| Allocations familiales | Revenus < 110% du PASS (soit 48 391 € en 2023) | 0% |

| 110% du PASS < Revenus < 140% du PASS (soit entre 48 391 € et 61 589 € pour 2023) | 0% à 3,10% | |

| Revenus > 140% du PASS (soit 61 589 € pour 2023) | 3,10% | |

| Invalidité-décès | Variable selon profession | |

| Retraite de base | Revenus < 1 PASS (soit 43 992 € en 2023) | 10,10% |

| 1 PASS < Revenus < 5 PASS (soit entre 43 992 € et 219 960 € en 2023) | 1,87% | |

| Revenus > 5 PASS (soit plus de 219 960 € en 2023) | 0% | |

| Retraite complémentaire | Variable selon profession | |

| CSG-CRDS | Revenus professionnels + cotisations sociales obligatoires | 9,70% |

Taux de cotisations en début d’activité pour les TNS

|

Commerçants, artisans et professions libérales non réglementées |

Professions libérales réglementées |

|

|---|---|---|

|

Maladie/Maternité |

Taux appliqué sur 40% du PASS (soit 17 597 euros en 2023) |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

|

Allocations familiales |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

|

Indemnités journalières |

Taux appliqué sur 40% du PASS (soit 17 597 euros en 2023) |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

|

Invalidité / Décès |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

|

Retraite de base |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

|

Retraite complémentaire |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

Variable selon profession |

|

Formation professionnelle |

Taux appliqué sur 100% du PASS (soit 43 992 euros en 2023) |

Taux appliqué sur 100% du PASS (soit 43 992 euros en 2023) |

|

CSG / CRDS |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

Taux appliqué sur 19% du PASS (soit 8 358 euros en 2023) |

|

Total |

3 187 à 3 205 € |

Selon profession |

Cotisations et contributions sociales minimales pour les TNS

Les revenus professionnels inférieurs à certains seuils font l'objet de cotisations minimales.

|

Commerçants, artisans et professions libérales non réglementées |

Professions libérales réglementées |

|

|---|---|---|

|

Maladie-Maternité |

88 € |

53 € |

|

Allocations familiales |

/ |

/ |

|

Invalidité-décès |

66 € |

/ |

|

Retraite de base |

898 € |

511 € |

|

Retraite complémentaire |

0 € |

/ |

|

Formation professionnelle |

110 à 128 € |

110 € |

|

TOTAL |

1 162 à 1 180 € en 2023 |

674 € en 2023 |