Qui est gérant salarié ou non salarié ?

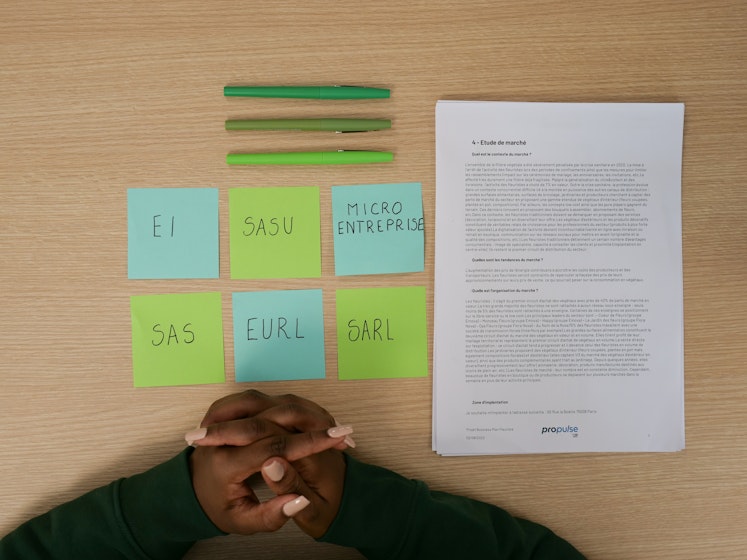

👉 Le choix du statut du dirigeant dépend avant tout de la forme sociale de l’entreprise (SARL, EURL, etc.).

Son régime peut aussi être fonction du nombre de titres détenus dans la société, pour le gérant de SARL, selon qu’il est gérant minoritaire ou majoritaire de sa société.

Le terme gérant est réservé au dirigeant de certaines sociétés comme la SARL (société à responsabilité limitée) ou la SCI (société civile immobilière). Dans le langage courant, il sert parfois à désigner tout dirigeant. Commençons donc par étudier quel est le statut des dirigeants de toutes les formes juridiques possibles.

Il existe deux grandes possibilités pour le régime social d’un dirigeant d’une entreprise :

travailleur non salarié (TNS)

assimilé salarié.

Les dirigeants non salariés (TNS)

Un dirigeant relève des travailleurs non salariés s’il est :

entrepreneur individuel y compris micro-entrepreneur.

gérant d'EURL (entreprise unipersonnelle à responsabilité limitée) ;

gérant associé majoritaire en SARL, c'est-à-dire qu'il détient seul et/ou avec un conjoint PACSé ou marié et/ou avec ses enfants mineurs plus de 50 % des parts de la société ;

associé d'une SNC (société en nom collectif), qui implique la responsabilité solidaire et indéfinie des associés.

Les dirigeants assimilés salariés

Le dirigeant est assimilé au régime des salariés lorsque :

Il est gérant salarié mais non associé d'une SARL ou d'une EURL ;

Il est gérant associé minoritaire de SARL ou gérant égalitaire ;

Il est dirigeant de SAS (société par actions simplifiée) ou de SASU (société par actions simplifiée unipersonnelle) ;

Il est président de conseil d'administration, de conseil de surveillance, PDG ou directeur général en SA (société anonyme).

Dans certains cas, le gérant assimilé salarié peut cumuler son statut avec celui de salarié, à condition de respecter certaines conditions.

Attention

Le cas du co-gérant de SARL dépend du nombre de gérants et de leur nombre de parts. Attention à ne pas aboutir à des situations de blocage de l’entreprise en cas de mésentente (cas d’une co-gérance à 50 % / 50 %).

Bon à savoir

Lors de la création de l'entreprise, le choix du statut juridique détermine le régime social du gérant : gérant salarié ou TNS.

Les conséquences sont importantes sur sa protection sociale, le montant de ses cotisations, leur paiement, la gestion des dividendes, etc.

Quels critères pour choisir le régime social du gérant ?

Différents critères guident le choix entre TNS et gérant assimilé salarié. Avant de lancer les formalités de création, lors du business plan, étudiez les bonnes raisons de choisir telle société.

La protection sociale du gérant salarié et du gérant assimilé salarié

Comme un salarié, le gérant assimilé salarié bénéficie du régime général de la Sécurité sociale beaucoup plus complète que pour le travailleur non salarié quant à :

La couverture santé : prise en charge en cas de maladie, arrêt de travail, congé maternité, souscription à une complémentaire santé obligatoire, etc.

La retraite : beaucoup plus bénéfique pour les salariés cadres que pour les gérants TNS.

Effectivement, le gérant TNS peut souscrire à une retraite complémentaire assez onéreuse. Il peut également se tourner vers l’investissement, l’immobilier ou divers placements en vue de compléter sa retraite.

La principale différence avec un salarié lambda réside dans l’absence d’assurance chômage. En effet, le gérant salarié ne cotise pas pour le chômage et ne génère donc pas de droits auprès de France Travail. Il reste mandataire social. Une souscription à une assurance chômage est possible, mais son montant est assez élevé.

Bon à savoir

Depuis janvier 2020, le gérant TNS est affilié à la CPAM (caisse primaire d’assurance maladie). 😨 Le RSI (régime social des indépendants) a été remplacé par la Sécurité sociale des indépendants mais elle n’est plus en charge de la collecte des cotisations sociales.

Les cotisations sociales du gérant salarié

À couverture sociale plus importante, charges plus importantes : les cotisations sociales sont près de deux fois plus importantes pour un gérant assimilé salarié que pour un gérant non salarié. Elles coûtent plus cher à l'entreprise. 💰

Choisir un gérant non salarié peut ainsi permettre d'alléger les charges pour la société. En revanche, les cotisations sociales minimales sont à régler même en l'absence de rémunération.

Un gérant assimilé salarié paie des cotisations sociales sur sa rémunération effective.

La rémunération et la fiscalité applicable

Le gérant salarié reçoit un bulletin de paie et déclare ses revenus au titre des traitements et salaires.

D'un point de vue pratique, le gérant non salarié doit s'acquitter d'une déclaration et des cotisations sociales et fiscales une fois par an, sur la rémunération du gérant perçue pour toute l'année civile. S’il se rémunère avec des dividendes, il paie des cotisations sociales sur une partie des dividendes.

L'imposition de la rémunération dépend ensuite du statut juridique comme du régime fiscal applicable : Impôt sur le revenu (IR) ou Impôt sur les sociétés (IS), avec option pour le régime réel ou non.

Au contraire, s'il est actionnaire ou associé, les dividendes perçus par le gérant assimilé salarié ne sont pas soumis aux cotisations sociales. Enfin, le dirigeant assimilé salarié peut prétendre à l'intéressement et la participation selon certaines conditions, notamment le nombre de salariés employés.

Pour bien choisir le type de rémunération du dirigeant assimilé salarié ou TNS, il est conseillé de faire appel à un avocat spécialisé en création d’entreprise. Vous pouvez également réserver un coaching en création d’entreprise avec l’un de nos coachs.

L'organisation et la gestion au quotidien du gérant

Le statut du gérant a aussi un impact pratique majeur.

Un gérant assimilé salarié reçoit une fiche de paie pour sa rémunération : cela implique une gestion plus compliquée, avec des calculs de cotisation et des déclarations mensuelles ou trimestrielles.

Toutefois, le système de cotisation pour le gérant non salarié reste complexe, avec un accès aux prestations sociales beaucoup moins facile que pour le régime salarié. Les délais d'affiliation sont plus longs, comme les délais de carence : le provisionnement de la trésorerie doit être organisé.

Lors de la rédaction des statuts de l’entreprise, un pacte d’associés peut compléter habilement la répartition des rôles et le fonctionnement au quotidien. Pas de panique si vous regrettez le choix du type de société en début d’activité : la transformation de société est toujours possible.

Bon à savoir

Au-delà du régime social, le gérant minoritaire n’a pas le pouvoir de décision dans l’entreprise 😁.

Le cumul du mandat social et du contrat de travail

Selon les formes juridiques de la société, un gérant assimilé salarié peut cumuler son mandat social de dirigeant avec un contrat de travail au sein de la même société, sous certaines conditions :

Son poste correspond à un emploi effectif ;

Les tâches effectuées dans le cadre de son contrat ont des fonctions techniques bien distinctes de celles effectuées pour la gestion de la société ;

Du fait du contrat de travail, le gérant est placé en relation de subordination vis-à-vis de la société;

La rémunération de l'emploi doit être bien distincte de la rémunération en tant que dirigeant.

Entre forme juridique de la société, fiscalité des rémunérations, poids des charges et couverture sociale, le statut du gérant reste spécifique à chaque situation : le choix ne doit pas être pris à la légère et mérite une réflexion globale, avant la réalisation des formalités de création de la société.