Qu’est-ce que le statut juridique d'une entreprise ?

Vos démarches de création d’entreprise avancent, il vous reste à choisir le statut juridique le plus adapté pour votre entreprise.

Ce choix va s’avérer déterminant pour l’organisation, le fonctionnement de votre société et votre statut de dirigeant.

👉 Par définition, le statut juridique ou forme juridique désigne le cadre légal qui sera imposé à une société. Les règles qui vont régir votre activité vont dépendre de ce statut. Cela va également avoir des conséquences sur votre patrimoine, votre situation sociale…

Il est donc impératif de bien réfléchir à la forme juridique de son entreprise puisque celle-ci impacte le régime fiscal de la structure ainsi que le vôtre.

Bon à savoir

Le statut juridique est indispensable pour permettre à votre entreprise d’exercer son activité économique de manière légale. Le choix du statut juridique de votre entreprise s’opère en parallèle de la rédaction de votre business plan.

Quels sont les différents critères à prendre en compte pour choisir la forme juridique de son entreprise ?

Vous souhaitez constituer une société ? Cela présente en effet bien des avantages de créer une société.

Vous avez pensé à une forme juridique pour votre société mais vous hésitez encore, voici quelques critères à prendre en compte afin de choisir le bon statut juridique pour votre entreprise :

Le nombre de participants au projet de création d’entreprise

C’est le premier critère à prendre en compte pour choisir la forme juridique la plus adaptée à votre entreprise.

➡️ Avez-vous choisi de lancer votre entreprise en solo ou avec des associés ?

Cette réponse est primordiale puisqu’elle va impacter la forme juridique de votre entreprise.

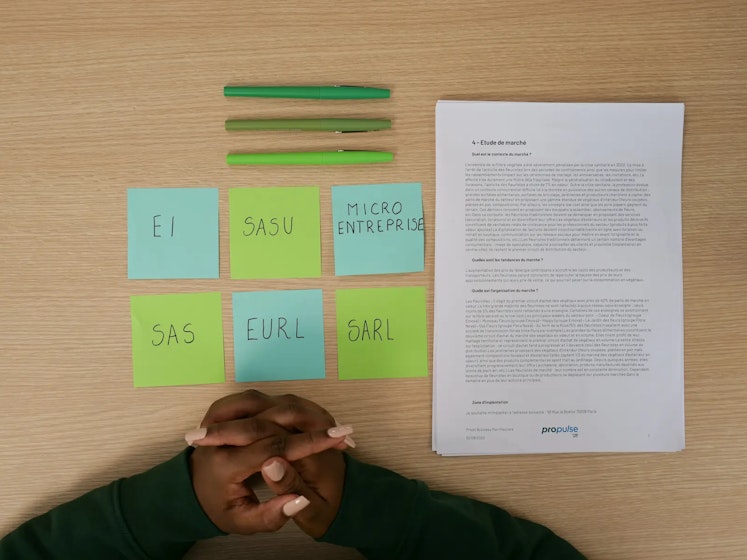

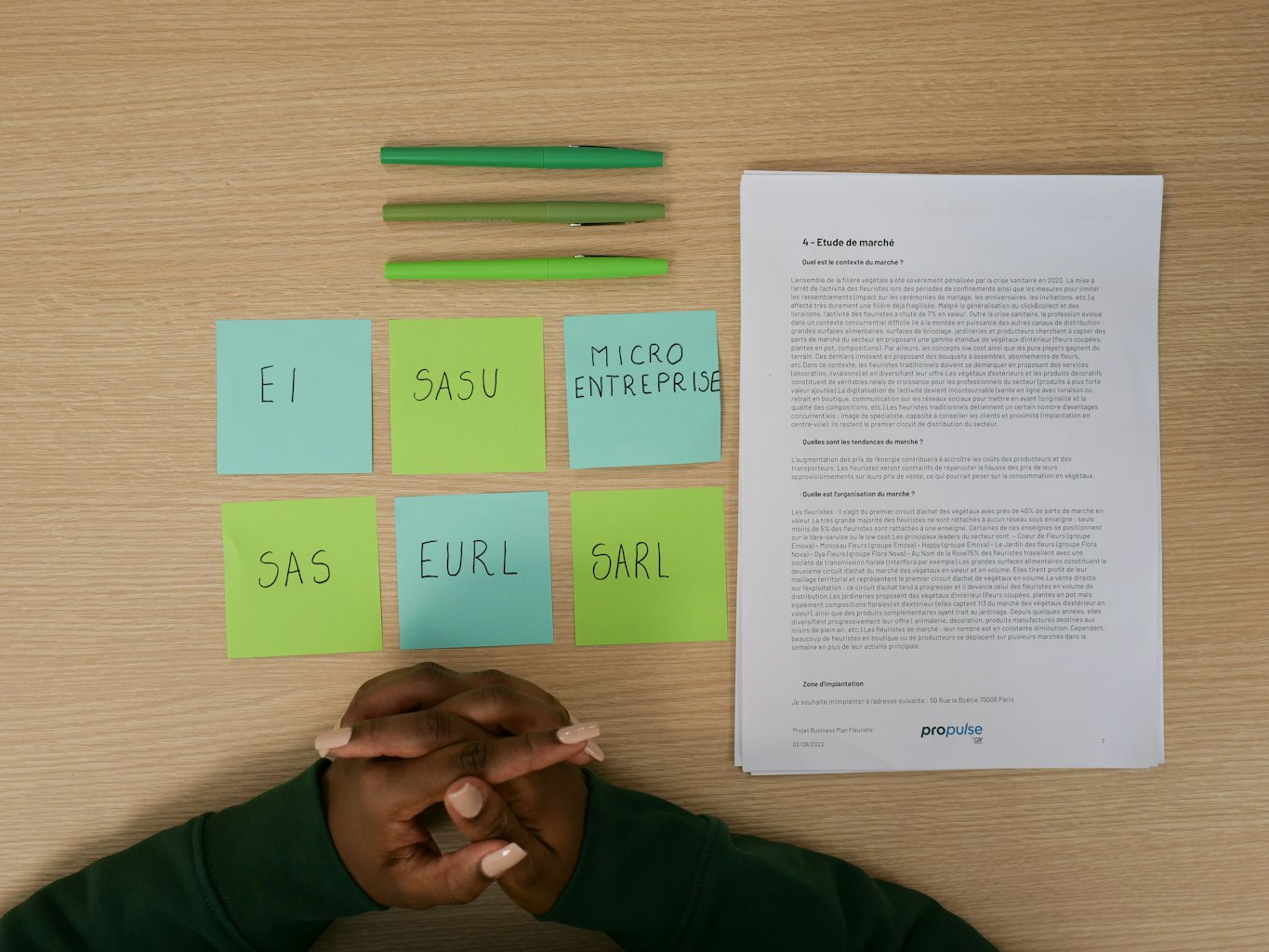

👉 Si vous décidez de vous lancer seul, vous pouvez vous orienter vers les statuts juridiques suivants :

entreprise individuelle (EI) ;

entreprise unipersonnelle à responsabilité limitée (EURL) ;

société par actions simplifiée unipersonnelle (SASU).

👉 À l’inverse, si vous avez décidé de créer votre entreprise à plusieurs, vous pourrez vous orienter vers les formes juridiques suivantes :

société à responsabilité limitée (SARL) ;

une société par actions simplifiée (SAS) ;

société anonyme (SA) ;

société en nom collectif (SNC).

Votre responsabilité de créateur en fonction du statut juridique

Cela peut éventuellement vous inquiéter, il est donc important de s’y intéresser ! Il s’agit de l’étendue de votre responsabilité en tant que créateur d’entreprise par rapport aux dettes sociales.

Voici les règles applicables par statut juridique :

Entreprise individuelle (EI) : responsabilité limitée aux biens utiles à l’activité professionnelle ;

EIRL : responsabilité limitée au montant du patrimoine affecté ;

SNC : responsabilité indéfinie et solidaire de tous les associés ;

EURL, SARL, SASU, SAS et SA : responsabilité limitée au montant des apports effectués.

La fiscalité de l’entreprise en fonction du statut juridique

Chaque statut juridique ne dispose pas des mêmes possibilités en matière de fiscalité.

Il y a deux possibilités :

l’impôt sur les sociétés (IS) ;

l’impôt sur le revenu (IR).

| Type de Société | Impôt par défaut | Alternative |

|---|---|---|

| EURL (Entreprise Unipersonnelle à Responsabilité Limitée) |

➡️ IR si l'associé unique est une personne physique. ➡️ IS si l'associé unique est une personne morale. |

/ |

| SARL (Société à Responsabilité Limitée) | IS | Possibilité d'opter pour l'IR sans limitation de durée si tous les associés sont membres de la même famille (SARL de famille) |

|

SAS (Société par Actions Simplifiée) SASU (Société par Actions Simplifiée Unipersonnelle) |

IS | Possibilité d'opter pour l'IR si la société a moins de 5 ans |

Le régime de sécurité sociale en fonction du statut juridique

En fonction du statut juridique et, le cas échéant, de votre participation au capital social, vous serez affilié(e) à un régime général de sécurité sociale si vous intervenez activement dans l’entreprise.

Voici les règles applicables par statut juridique :

Entreprise individuelle, EIRL : affiliation au régime social des travailleurs indépendants ;

EURL avec un gérant associé unique, SARL avec une gérance majoritaire, SNC : affiliation au régime social des travailleurs indépendants ;

SASU, SAS, SA, EURL avec un gérant non associé et SARL avec une gérance égalitaire ou minoritaire : affiliation au régime général de la sécurité sociale.

Vous avez déjà fait votre choix sur la forme juridique de votre société, il vous reste à rédiger les statuts pour lui donner une existence juridique.

En complément des statuts de la société qui sont obligatoires, les associés peuvent signer un “pacte d’associés”. Un document juridique facultatif qui va définir le rôle de chacun des associés et qui régule les mouvements des titres.

⚠️ En fonction de la structure juridique, il peut y avoir une imposition de plein droit :

soit à l’Impôt sur les sociétés (IS) ;

soit à l’Impôt sur le revenu (IR).

Attention

Elle peut être modifiée dans une certaine mesure, en exerçant des options notamment pendant les 5 premières années de la société pour passer de l’IS à l’IR ou de l’IR à l’IS.

En clair, il est toujours à peu près possible d’obtenir l’imposition souhaitée soit l’IS, soit l’IR.

Quels sont les différents statuts juridiques ?

Il est temps de rentrer dans le vif du sujet et de vous présenter les principales caractéristiques des statuts juridiques les plus répandus. Vous en saurez ainsi davantage pour choisir le type de société le plus adapté pour débuter votre activité. Les voici :

L’Entreprise individuelle (EI)

C’est la forme juridique choisie par une grande majorité de créateurs d’entreprise. En effet, l’Entreprise individuelle (EI) c’est le statut qui permet de créer une entreprise facilement.

Toute personne de plus de 18 ans peut créer ce type d’entreprise et devient alors entrepreneur individuel. Ce type d’entreprise est adapté pour une activité commerciale, artisanale, industrielle ou libérale.

Avec ce statut, il n’est pas possible d’avoir un associé. Vous prenez alors seul(e) les décisions qui concernent votre entreprise. Ce statut ne nécessite pas d’apport minimal étant dépourvu de capital.

Quels sont les avantages de l’entreprise individuelle ?

Le statut de l’entreprise individuelle présente plusieurs avantages :

👍 une création simplifiée ;

👍 une responsabilité limitée au patrimoine professionnelle ;

👍 ne sollicite aucun apport.

Quel est le régime fiscal pour l’entreprise individuelle ?

L’entrepreneur individuel est imposé sur ses revenus dans la catégorie :

des bénéfices industriels et commerciaux (BIC) pour les commerçants et artisans ;

des bénéfices non commerciaux (BNC) pour les professions libérales.

Il n’y a aucune imposition au niveau de l’entreprise. L’entrepreneur peut toutefois opter pour l’impôt sur les sociétés.

Quel est le régime social pour l’entreprise individuelle ?

La protection sociale de l’entrepreneur individuel dépend du régime général de la sécurité sociale des indépendants.

Quel est le régime social pour l’entreprise individuelle ?

La protection sociale de l’entrepreneur individuel dépend du régime général de la sécurité sociale des indépendants.

|

Entreprise individuelle (EI) |

|

|---|---|

|

Code de commerce |

L526-22 |

|

Nombre d’associés |

1 entrepreneur individuel |

|

Capital social minimum |

Aucun |

|

Gouvernance |

Entrepreneur individuel |

|

Responsabilité des associés |

Illimité |

|

Régime fiscal de l’entreprise |

Impôt sur le revenu |

|

Protection sociale du dirigeant |

Entrepreneur individuel : Travailleur non salarié (TNS) |

Bon à savoir

Le statut de micro-entrepreneur permet de créer une entreprise individuelle.

La micro-entreprise est un régime juridique et non un statut juridique. Il s’agit de créer une entreprise individuelle que vous placez sous le régime simplifié micro-social et micro-fiscal.

Entreprise unipersonnelle à responsabilité limitée (EURL)

C’est une société à responsabilité limitée (SARL) qui ne comporte qu’un associé. SARL et EURL partagent donc de nombreuses caractéristiques.

L’EURL permet de créer une véritable société sans avoir à s’associer. Ce statut facilite de plus la transformation en SARL.

Quels sont les avantages de l’entreprise unipersonnelle à responsabilité limitée ?

Voici quelques-uns des avantages dont vous pouvez bénéficier si vous optez pour la création d’une EURL :

👍 elle vous permet de créer une société sans avoir à vous associer ;

👍 votre responsabilité financière est limitée au montant de vos apports ;

👍 vous avez une totale liberté pour déterminer le montant du capital dans les statuts ;

👍 vous pouvez basculer votre société vers une société à responsabilité limitée (SARL) ;

👍 vous avez le choix entre le régime de l’impôt sur le revenu ou de l’impôt sur les sociétés.

Quel est le régime fiscal et social de l’EURL ?

Le régime fiscal diffère selon que l’associé unique soit une personne physique ou morale.

Si l’associé unique est une personne physique, les bénéfices de l’EURL sont soumis à l’impôt sur le revenu (IR). En revanche, si l’associé unique est une personne morale, la société sera obligatoirement soumise à l’impôt sur les sociétés (IS).

Quel est le régime social du gérant d’une EURL ?

Si l’associé unique exerce la fonction de gérant, il dépend de la protection sociale des indépendants.

Si la gérance est exercée par une personne tierce, le gérant relève du régime des “assimilés salariés” notamment s’il est rémunéré au titre de son mandat social. Il bénéficie ainsi de la même protection sociale que tout salarié.

|

Entreprise unipersonnelle à responsabilité limitée (EURL) |

|

|---|---|

|

Code de commerce |

L223-1 |

|

Nombre d’associés |

1 |

|

Capital social minimum |

1 € |

|

Gouvernance |

Gérant associé unique ou Associé unique + Gérants |

|

Responsabilité des associés |

Limité au montant des apports |

|

Régime fiscal de l’entreprise |

Impôt sur les sociétés (IS) + option pour l’impôt sur le revenu |

|

Protection sociale du dirigeant |

Gérant associé unique : TNS / Autre : assimilé-salarié |

Société à responsabilité limitée (SARL)

Une société à responsabilité limitée (SARL) est une entreprise constituée de deux associés minimum et 100 maximum.

Le statut peut être choisi par les artisans, les commerçants, les industriels, et les professions libérales mais il ne peut pas être utilisé pour les professions juridiques, judiciaires ou de santé à l’exception des pharmaciens.

Quels sont les avantages de la SARL ?

Elle est appréciée par les entrepreneurs puisqu’elle présente de nombreux avantages :

👍 elle peut être créée avec peu de capitaux, les associés peuvent fixer librement le montant du capital social ;

👍 la responsabilité des associés est limitée au montant de leurs apports.

Quel est le régime fiscal pour une SARL ?

Les SARL sont en principe soumises à l’impôt sur les sociétés. Vous pouvez néanmoins opter pour le régime de l’imposition sur le revenu sous certaines conditions.

Votre entreprise est une SARL de famille ;

Votre entreprise remplit certaines conditions de nombre de salariés, de chiffre d’affaires, de type d’activité.

Quel est le régime social du gérant d’une SARL ?

Il faut distinguer si le gérant détient ou non la majorité des parts de l’entreprise.

Le gérant majoritaire est affilié au régime des travailleurs non-salariés.

Le gérant minoritaire peut recevoir une rémunération au titre de son mandat social et une rémunération au titre de ses fonctions exercées dans le cadre d’un contrat de travail.

Pour la rémunération liée au mandat social, il relève du régime social des assimilés-salariés. Pour la rémunération liée au contrat de travail, il cotise tel que tous les salariés.

|

Société à responsabilité limitée (SARL) |

|

|---|---|

|

Code de commerce |

L.223-1 et suivants |

|

Nombre d’associés |

2 à 100 |

|

Capital social minimum |

1 € |

|

Gouvernance |

Gérant(s) + assemblée des associés |

|

Responsabilité des associés |

Limité au montant des apports |

|

Régime fiscal de l’entreprise |

Impôt sur les sociétés (IS) + option pour l’impôt sur le revenu |

|

Protection sociale du dirigeant |

Gérant majoritaire : TNS / Autre : assimilé-salarié |

Société par actions simplifiée (SAS)

La Société par actions simplifiée (SAS) est constituée par un ou plusieurs associés qui fixent librement son organisation. Si elle ne comprend qu’un seul associé, elle prend le nom de société par actions simplifiée unipersonnelle (SASU).

La seule obligation est la désignation d’un président qui est le représentant légal de la société.

La création de la société est en revanche libre s’agissant des organes qui vont assister le président. Les décisions qui impliquent la société doivent être prises collectivement entre associés.

Il n’y a pas de minimum de capital social. En SAS, le régime social du dirigeant est proche de celui des salariés mais qui n’en est pas véritablement un pour autant : le régime assimilé - salarié.

Ce qu’il faut comprendre c’est que le dirigeant de SAS n’est pas un salarié, il est assimilé à un salarié pour certaines choses. Assimilé-salarié au sens du droit de la sécurité sociale signifie que le dirigeant aura le droit de cotiser de la même façon qu’un salarié classique à tous les organisme sociaux et donc d’avoir les mêmes droits du point de vue de la sécurité sociale.

Quels sont les avantages de la SAS ?

👍 la souplesse contractuelle : les associés sont libres pour déterminer les règles de fonctionnement et de transmission des actions ;

👍 la responsabilité des associés limitée aux apports ;

👍 la possibilité de constituer une SAS avec un seul associé.

Quel régime fiscal et social pour une SAS ?

La société est soumise de droit à l’impôt sur les sociétés (IS) mais l’option de l’imposition des bénéfices à l’impôt sur le revenu (IR) s’offre aux SAS exerçant par exemple une activité commerciale, artisanale, agricole ou libérale créées depuis moins de 5 ans au moment de l’option.

|

Société par actions simplifiées (SAS) |

|

|---|---|

|

Code de commerce |

L.227-1 et suivants |

|

Nombre d’associés |

2 minimum |

|

Capital social minimum |

1 € |

|

Gouvernance |

Président + (en option) Directeur général + Assemblée des actionnaires |

|

Responsabilité des associés |

Limité au montant des apports |

|

Régime fiscal de l’entreprise |

Impôt sur les sociétés (IS) + option pour l’impôt sur le revenu |

|

Protection sociale du dirigeant |

Président : assimilé - salarié |

La SASU (Société par actions simplifiée unipersonnelle)

C’est une SAS (Société par actions simplifiée) constituée d’un seul associé. C’est à ce dernier que revient la mission de définir les règles d’organisation de la SASU ainsi que le montant du capital social de l’entreprise.

Quels sont les avantages de la SASU ?

👍 Elles bénéficient de règles de constitution et de fonctionnement allégées.

👍 Par ailleurs, la SASU est une structure qui permet à l’associé unique de n’engager sa responsabilité qu’à hauteur de son apport.

|

Société par actions simplifiées unipersonnelle (SASU) |

|

|---|---|

|

Code de commerce |

L.227-1 et suivants |

|

Nombre d’associés |

1 |

|

Capital social minimum |

1 € |

|

Gouvernance |

Président associé unique ou associé unique + Président + (en option) Directeur général |

|

Responsabilité des associés |

Limité au montant des apports |

|

Régime fiscal de l’entreprise |

Impôt sur les sociétés (IS) + option pour l’impôt sur le revenu |

|

Protection sociale du dirigeant |

Président : assimilé - salarié |

Société anonyme (SA)

Cette forme juridique de société est adaptée pour des projets d’envergure qui nécessite beaucoup de capitaux et exige de réunir beaucoup d’associés ou actionnaires.

La SA doit être constituée de deux actionnaires minimum voire 7 si elle est cotée en bourse.

Il n’y a pas de seuil maximum d’actionnaires. Pour permettre sa création, un capital de 37 000 € doit être réuni. Les actionnaires se réunissent au minimum une fois par an en assemblée générale ordinaire (AGO).

Ces assemblées permettent l’approbation annuelle des comptes ainsi que la prise de décisions ordinaires à la majorité.

Dans une SA, la responsabilité des actionnaires à l’égard des créanciers est limitée à leurs apports respectifs.

Ainsi, en cas de faillite de l’entreprise, l’actionnaire ne perd au maximum que l’argent qu’il a investi. En revanche, celle du dirigeant peut être civilement voire pénalement engagée en cas de faute de gestion.

Quels sont les avantages de la SA ?

La Société anonyme (SA) présente de nombreux avantages tels que :

👍 une responsabilité des actionnaires limitée aux apports ;

👍 une structure évolutive ;

👍 une transmission facilitée des actions.

|

Société par actions (SA) |

|

|---|---|

|

Code de commerce |

L.225-1 et suivants |

|

Nombre d’associés |

Société non côtée : 2 / Société côtée : 7 |

|

Capital social minimum |

37 000€ |

|

Gouvernance |

Président, Directeur général ou Directoire + Assemblée des actionnaires |

|

Responsabilité des associés |

Limité au montant des apports |

|

Régime fiscal de l’entreprise |

Impôt sur les sociétés (IS) + option pour l’impôt sur le revenu |

|

Protection sociale du dirigeant |

Président : assimilé - salarié |

La Société en nom collectif (SNC)

La SNC (Société en nom collectif) est une société à risques illimités contrairement aux statuts SARL et SAS.

C’est une société de personnes, elle engage ainsi fortement les personnes qui la constitue. Elle présente toutefois des avantages non négligeables. La responsabilité est illimitée et solidaire entre les associés d’une SNC.

Ainsi, leurs biens patrimoniaux peuvent être engagés et ce quel que soit le montant de la dette. Il n’y pas de montant minimum pour le capital social.

La SNC doit se composer d’au moins deux associés, personnes physiques ou morales. Tous les associés d’une SNC ont la qualité de commerçant. La SNC n’a pas à déposer ses comptes et rapports de gestion annuels au greffe du Tribunal de commerce.

Quel est le régime fiscal et social pour une SNC ?

La SNC est soumise par défaut à l’impôt sur le revenu (IR). Elle peut aussi opter de manière irrévocable pour l’impôt sur les sociétés (IS).

Quels sont les avantages d’une SNC ?

Il s’agit d’une forme sociale simple à créer, les contraintes administratives, obligations comptables, capital social, nombre des associés, libération des apports sont moindres. Ainsi, contrairement à d’autres statuts, la SNC peut être créée en ligne ou par acte réalisé sous seing privé.

Il arrive fréquemment que les associés d’une SNC soient en couple, cela pose la question du statut juridique du conjoint : partenaire de Pacs, concubin.

|

Société en nom collectif (SNC) |

|

|---|---|

|

Code de commerce |

Article L.221-1 et suivants |

|

Nombre d’associés |

2 |

|

Capital social minimum |

Libre |

|

Gouvernance |

1 ou plusieurs gérants |

|

Responsabilité des associés |

Les associés sont tenus personnellement et solidairement de toutes les dettes sociales |

Les SCOP

Nous n’en avons pas parlé jusque-là mais vous pouvez également créer une société coopérative et participative (SCOP).

Dans une SCOP, les salariés sont associés majoritaires.

👉 Les salariés associés quel que soit le montant du capital apporté élisent leur dirigeant au cours d’une assemblée générale. Les profits de la société sont répartis de façon spécifique de sorte à pérenniser l’entreprise.

Comment fonctionne une SCOP ?

Si les dirigeants d’une SCOP sont des mandataires sociaux, ils sont assimilés à des salariés contrairement aux dirigeants des sociétés commerciales. Ils sont élus par l’assemblée des associés pour des mandats de 4 ans dans les formes SARL et SAS (6 ans pour les SA).

Quelle est l’originalité d’une SCOP ?

L’originalité de la SCOP réside dans le partage des bénéfices qui sont répartis en trois parts :

la part société (les associés doivent affecter au moins 15 % des bénéfices à la société) ;

la part salariés (une part est attribuée aux salariés, qu'ils soient ou non associés. Elle est d'au moins 25 %) ;

la part associés (les associés reçoivent une part des bénéfices qui ne peut être supérieure ni à la part qui revient à la société, ni à la part qui revient aux salariés.).

Bon à savoir

Vous en savez plus désormais sur les différents statuts juridiques, sachez que si vous souhaitez posséder des titres, des parts sociales ou actions dans au moins deux sociétés, il vous faudra constituer une holding.

Checklist

Voici les étapes, les formalités à suivre pour créer votre société (SARL, EURL, SAS ou SA) :

vous devez rédiger vos statuts afin de fixer les règles qui vont régir son organisation ;

la création de votre société doit ensuite faire l’objet d’une publication dans un JAL (journal habilité à recevoir des annonces légales) ;

vous devez ensuite réaliser la déclaration de la création de votre société sur le site du Guichet unique des formalités des entreprises.

Le Guichet unique transmettra votre déclaration auprès des organismes compétents comme l’Inpi pour l’inscription au registre national des entreprises (RNE), la greffe pour l’immatriculation au registre du commerce et des sociétés (RCS) ainsi qu’aux organismes sociaux et le service fiscal des entreprises dont dépend le siège de votre entreprise.