Qu’est-ce qu’une facture à zéro euro ?

Définition

Une facture à zéro n’est pas une facture nulle, mais une facture dont le montant est nul. La différence est subtile.

Une facture avec un montant à 0 € se rencontre quand le solde à payer a déjà été réglé. Vous émettez une facture à votre client pour la bonne tenue de la comptabilité et le respect des obligations. Toutefois, le paiement étant déjà intervenu intégralement (quelle qu’en soit la raison), vous n’avez pas de solde à recevoir.

Bon à savoir

Une facture émise et validée ne peut être annulée mais simplement faire l’objet d’une facture rectificative ou d’un avoir.

Intérêt d’une facture à 0 €

Pourquoi faire une facture à 0 € puisque vous n’attendez aucun paiement ?

Plusieurs situations pratiques se rencontrent en cas de facturation à 0 € :

livraison de produits ou de services entre entités d’un même groupe ;

commerce en ligne nécessitant la génération d’une facture pour déclencher les étapes de livraison ;

commerce en ligne de services additionnels gratuits (par exemple, téléchargement gratuit de software, après l’achat du matériel) ;

suivi comptable d’un paiement en avance du client ou des remises, rabais et ristournes ;

suivi comptable du solde créditeur d’un client ;

volonté de montrer au client le travail effectué en détail, même en l’absence de facturation spécifique (remise commerciale de 100 %).

Est-ce légal de faire une facture à 0 ?

Obligation d’émettre une facture

L’entreprise a l’obligation d’émettre une facture à tout client professionnel pour chaque vente de produit ou de prestation de services. Il en est de même pour les clients particuliers qui en font la demande. Les professions libérales sont soumises aux mêmes règles mais établissent des notes d'honoraires.

Cette obligation permet notamment de facturer la TVA pour le compte de l’État. En outre, la facture est une pièce comptable et une preuve des transactions.

Vous avez donc l’obligation d’émettre une facture et de respecter les mentions obligatoires d’une facture. Les sanctions en cas d’omission, de mentions inexactes ou de fausses factures peuvent être importantes.

Bon à savoir

La possibilité d’émettre une facture à zéro concerne tout type d’entreprise. Par exemple, une facture de micro-entrepreneur à 0 € sera possible.

Obligations légales pour une facture à zéro

Il n’existe pas de loi sur les factures à zéro ! L’article L 441-9 du Code de commerce rend la facture obligatoire avec notamment le prix unitaire des biens et services, et toute réduction de prix acquise à la date de la vente.

Ce texte est muet sur une éventuelle interdiction de la facture à zéro. Il est donc admis d’émettre des factures de montant nul.

Quel est le montant minimum pour une facture ?

Certains logiciels de facturation ou certains systèmes de paiement en ligne avec émission de la facture n’admettent pas les factures à zéro. Aussi, le montant minimum sera, selon les systèmes, d’1 ou 50 centimes.

Mais il ne s’agit pas ici de respecter une obligation légale mais plutôt de limiter les erreurs. Il n’existe pas de montant minimum pour établir une facture.

Comment faire une facture à 0 € ?

Créer une facture normale

Pour générer une facture à 0 €, vous créez tout simplement une facture classique, avec toutes les mentions obligatoires pour assurer sa conformité (numéro de facture, montant de la facture, nom du client, objet, etc.). Vous respectez ainsi votre obligation de facturation.

Vous pouvez créer un produit ou un service à prix nul, dans certaines circonstances.

Plus fréquemment, vous facturez au prix normal les produits et services de votre entreprise. Puis, vous allez saisir une remise de 100 %.

Vous pouvez également imputer un solde client positif sur le montant de cette facture.

Passer la facture d’un montant nul en facture payée

Attention ! Pensez à basculer immédiatement une facture à 0 € en facture payée dans votre logiciel de facturation. Sinon, votre logiciel pourrait relancer le client dès que la facture est échue, si vous avez programmé des relances automatiques… Relancer un client pour une facture impayée de zéro euro ne donne pas une image sérieuse de votre entreprise.

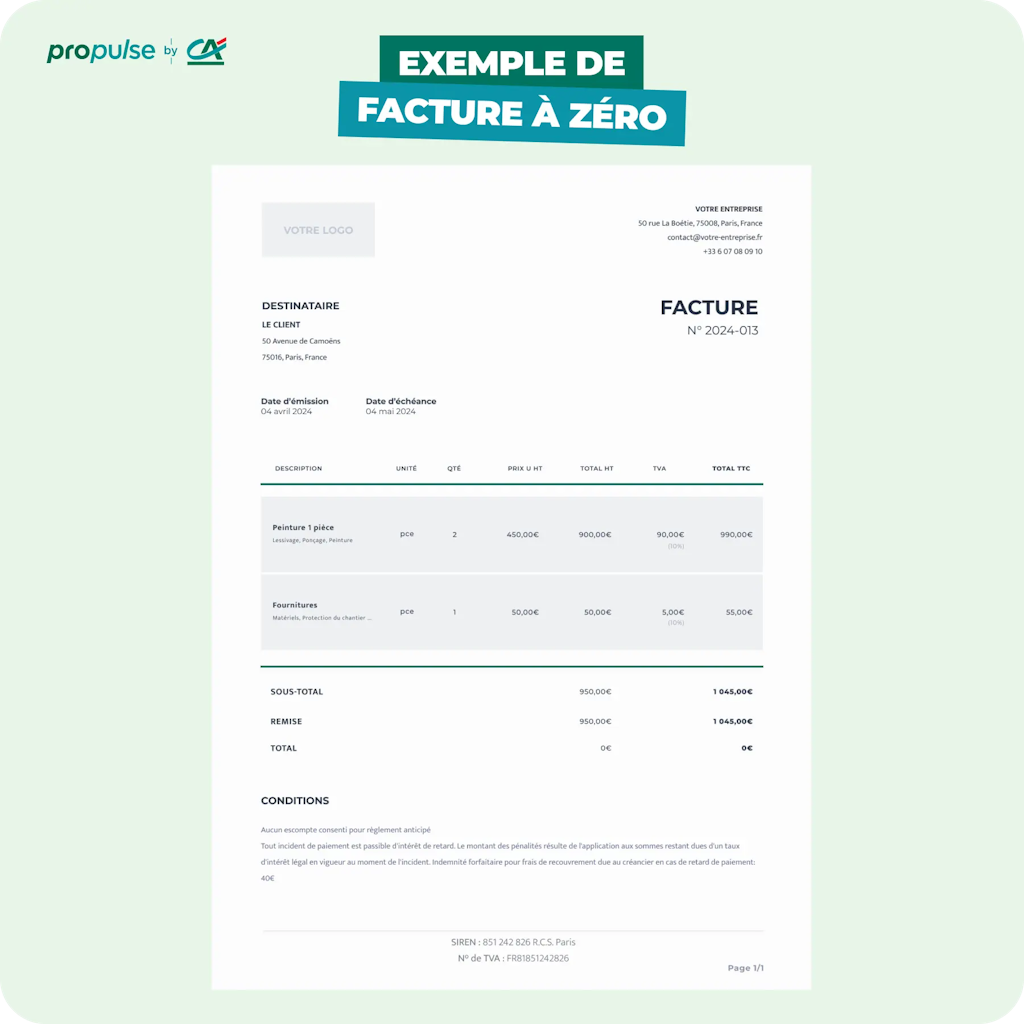

Exemple de facture à zéro

Votre entreprise facture régulièrement un client. Suite à une erreur, un paiement en avance ou l’émission d’un avoir, son solde créditeur apparaît à 1000 €. Lors de la facture suivante, vous calculez les produits dus à hauteur de 800 € et reportez le solde créditeur.

Vous allez donc émettre une facture d’un montant nul puisque votre client ne vous doit rien. Vous imputez son solde créditeur sur la nouvelle facture jusqu’à son épuisement.

Téléchargez un exemple de facture à zéro

Comment comptabiliser une facture à zéro ?

Il existe plusieurs façons de comptabiliser une facture à zéro.

Par exemple, une facture avec un solde à 0 € qui correspond à un échange de biens ou de services de même valeur sera à enregistrer en deux étapes : une vente et un achat.

Une facture à zéro avec un report de solde est importante à entrer en comptabilité pour obtenir une vision juste du travail effectué et du solde créditeur restant de votre client. Vous comptabilisez la vente ou la prestation, ainsi que la diminution du solde créditeur du client.

Si vous établissez un avoir, vous comptabilisez à la fois la facture initiale et l’avoir, pour conserver la trace précise de toutes les opérations de rabais, remises ou ristournes effectuées. C’est essentiel pour le calcul de votre marge.😊

Attention

Si vous vendez des biens matériels, il est essentiel de comptabiliser chaque facture. En général, la gestion des stocks est corrélée à la facturation. Pour obtenir un inventaire exact en fin d'année, n’oubliez pas de comptabiliser tout produit vendu quel qu’en soit le prix.

Et la gestion de la TVA ? Le montant de la TVA sera corrélé au montant facturé hors taxes. En cas de remise à 100 %, la TVA sera aussi nulle. Votre client professionnel ne pourra donc pas déduire de TVA sur cette facture.

Centralisez et automatisez votre comptabilité grâce à votre compte professionnel Propulse