Pourquoi est-il important de suivre sa trésorerie ?

Que votre clientèle soit composée de particuliers ou de professionnels, il est nécessaire de suivre de près vos échéances.

Préalablement à la vente d'un bien ou d'un service, vous pouvez vous assurer de la solvabilité de vos clients professionnels auprès du Greffe du Tribunal de Commerce concerné ou sur le site Internet Infogreffe (accès au dernier bilan, informations judiciaires). Des sociétés spécialisées peuvent également vous proposer une analyse de la solvabilité d'une entreprise ou d'un professionnel.

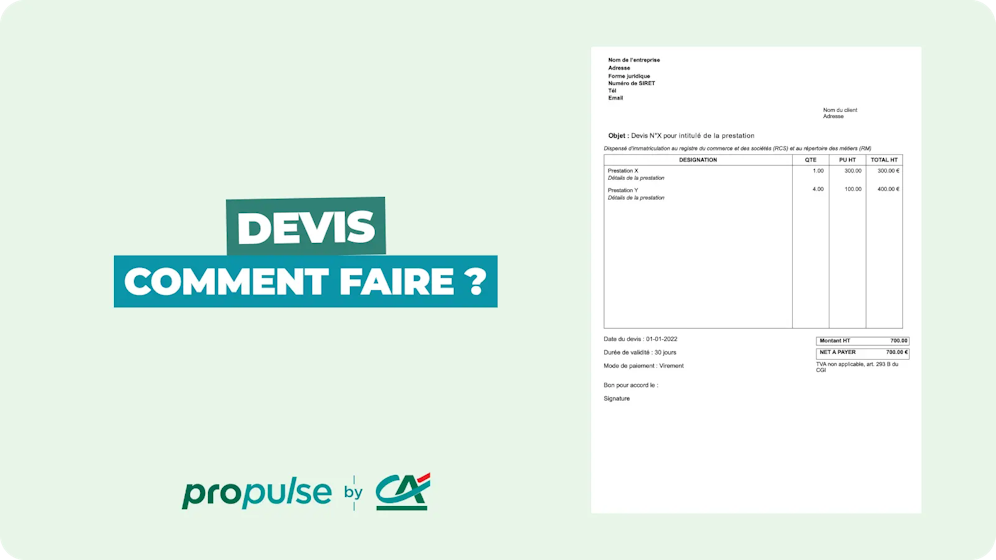

Emettez vos factures dès qu'un bien est vendu ou qu'une prestation est réalisée. Veillez à indiquer clairement sur la facture la date d'échéance ainsi que le mode de paiement souhaité.

Dès que la date d'échéance de paiement est dépassée, relancer vos clients. Plus vous laisserez passer du temps après l'échéance, plus vos créances seront difficiles à recouvrir.

Si malgré vos rappels vos factures restent impayées, vous avez la possibilité de vous tourner vers un service de recouvrement professionnel. Enfin, contactez votre conseiller bancaire pour l'avertir de la situation. En cas de besoin en trésorerie, il pourra vous proposer des solutions bancaires adaptées.

Pour éviter tout impayé, vous avez la possibilité de recourir à un service d'affacturage : vos factures sont directement réglées par la société d'affacturage qui se charge du recouvrement de celles-ci auprès de vos clients.

Bon à savoir

Afin d'éviter tout décalage entre vos encaissements et vos décaissements qui pourrait conduire à un besoin de financement, vérifiez régulièrement l'état de vos recettes.

Centralisez et automatisez votre comptabilité grâce à votre compte professionnel Propulse

Quelles sont les recettes en entreprise ?

Vos recettes proviennent de la vente de biens et/ou de services.

Si vous êtes soumis au régime de franchise en base de TVA (ce qui est le cas des micro-entrepreneurs), vous facturez hors taxe (HT) et ne reversez donc aucune TVA à l'administration fiscale.

Par contre, si vous êtes soumis au régime de la TVA, vous facturez toutes taxes comprises (TTC) mais vos recettes nettes sont constituées de vos encaissements hors taxe (HT).

Quelles sont les différentes charges d'une entreprise ?

Les charges peuvent être classées en plusieurs catégories :

les charges fournisseurs rattachées aux achats ;

les charges fixes régulières (loyer, abonnements, téléphone...) ;

les charges fiscales et sociales.

| Charges fournisseurs |

Charges fixes régulières |

Charges fiscales et sociales |

|

|---|---|---|---|

|

Echéances |

Au cas par cas |

A date fixe chaque mois |

A échéances fixes selon le régime fiscal et social |

|

Mode de paiement |

Chèque, virement ou traite |

Chèque, TIP ou prélèvements autom |

Chèque, TIP, prélèvements automatiques ou télérèglement |

|

Observations |

Limiter les stocks à ce qui est néces-saire. |

Ces charges sont très faciles à anticiper et leurs montants sont généralement stables dans le temps |

En dehors des micro-entrepreneurs, il existe toujours un décalage entre les charges sociales appelées et les charges sociales réellement dues. |

|

A retenir |

L'idéal est de payer une marchandise quand on l'a vendue. |

Préférez les prélèvements automat |

Anticiper les décalages en provisionnant vos charges |

Quel impact à la TVA sur la trésorerie ?

Bon à savoir

Les charges fournisseurs et les charges fixes régulières soumises à TVA sont toujours facturées TTC. Que vous soyez ou non soumis au régime de la TVA, vous devrez régler vos factures HT + TVA.

Les professionnels soumis au régime de la TVA pourront déduire, a posteriori, le montant de la TVA acquitté de la TVA encaissée (au moment de la vente de biens et/ou de services).

Cette "récupération" de la TVA s'opère mensuellement, trimestriellement ou annuellement selon le régime de la TVA. Le montant réel des charges des professionnels soumis au régime de la TVA correspond donc au prix HT.

Exemple

Vous achetez auprès d'un fournisseur un article que vous revendez à un client :

Vous réglez à votre fournisseur une facture TTC de 1 200 euros, soit 1 000 euros HT et 200 euros de TVA.

Vous établissez à votre client une facture TTC de 1 800 euros, soit 1 500 euros HT et 300 euros de TVA.

Vous reversez à l'administration fiscale : 300 € - 200 € = 100 € de TVA.

A contrario, les professionnels soumis au régime de la franchise en base de TVA ne pourront pas "récupérer" la TVA sur leurs achats. Le montant de leurs charges correspond alors au prix TTC.

Exemple

Vous achetez auprès d'un fournisseur un article que vous revendez à un client :

Vous réglez à votre fournisseur une facture TTC de 1 200 euros, soit 1 000 euros HT et 200 euros de TVA.

Vous établissez à votre client une facture HT de 1 800 euros.

Vous ne reversez aucune TVA à l'administration fiscale sur votre facture de 1 800 euros et vous ne récupérez pas les 200 euros de TVA facturés par votre fournisseur.

Bon à savoir

Pensez aussi à calculez vos charges à venir, pour anticiper au mieux vos besoins de trésorerie.

Ouvrez un compte professionnel pour votre activité et référencez toutes vos transactions. Bénéficiez d'outils de comptabilité intégrée et d'un service client 7j/7