Qu’est-ce que l’autofacturation ?

Dans le cadre d’une transaction commerciale entre professionnels, le vendeur doit normalement émettre une facture. Il peut néanmoins transférer cette responsabilité à l’acheteur, sous certaines conditions. On parle alors d’autofacturation, ou de self billing.

👉 Le recours à ce procédé est particulièrement adapté pour des relations commerciales régulières qui impliquent des transactions répétitives.

Comment mettre en place l’autofacturation ?

Vous devez respecter un certain nombre d’obligations légales pour l’autofacturation.

La mise en place de cette pratique nécessite notamment l’établissement d’un mandat de facturation, conclu entre le vendeur (le mandant) et l’acheteur (le mandataire).

Bon à savoir

Une entreprise peut aussi confier un mandat de facturation à un tiers, qui n’est pas son client. Cette solution est souvent retenue pour la gestion des factures d’un freelance. Ces professionnels souhaitent disposer de davantage de temps à consacrer à leur activité.

Établissement du mandat de facturation

Pour être valable, ce document doit respecter les conditions suivantes :

Être écrit et établi préalablement à l’établissement des factures par l’acheteur.

Délimiter les opérations et la période concernées. Vous pouvez prévoir les modalités d’un éventuel renouvellement, tacite par exemple.

Préciser la responsabilité du mandant. Le contrat doit spécifier que le vendeur conserve l’entière responsabilité de ses obligations en matière de facturation et de gestion de la TVA.

Fixer le délai de contestation du vendeur. Un laps de temps lui est accordé pour lui permettre de demander des modifications sur les documents produits par l’acheteur. Le mandat peut aussi prévoir la nécessité d’une validation explicite par le fournisseur.

La convention doit être signée par les deux parties.

Bon à savoir

Un mandat tacite est possible lorsque le fournisseur et son client n’entretiennent pas de relations commerciales régulières. Dans ce cadre, chaque facture émise doit faire l’objet d’une validation écrite par le vendeur. Cette possibilité n’est admise que pour un volume inférieur à 10 factures par an.

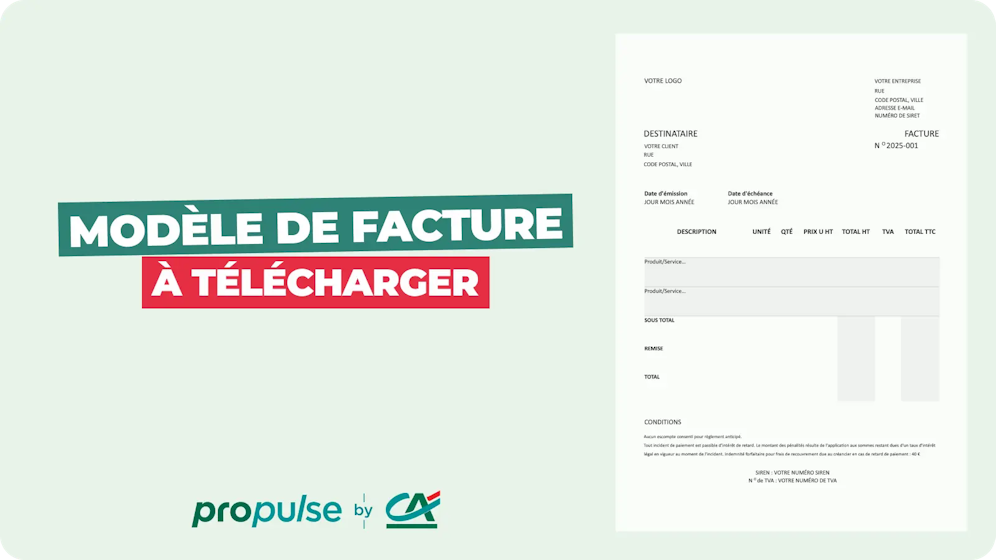

Forme des factures

Elles se présentent comme des factures classiques, et doivent inclure l’ensemble des mentions obligatoires applicables à ces documents. Vous devez par ailleurs y inscrire la mention « Autofacturation ».

💡 Vous devez aussi utiliser une numérotation spécifique, différente de celle de vos factures de ventes. Si vous pratiquez le self billing avec plusieurs de vos fournisseurs, vous devez prévoir une séquence chronologique pour chacun d’entre eux.

Exemple

Vous avez conclu deux conventions de facturation avec les entreprises mandataires A et B.

Vous pouvez par exemple affecter les numéros suivants à vos factures :

Pour les ventes à vos clients : VEN-XXX

Pour les achats auprès du mandataire A : AUTO-A-XXX

Pour les achats auprès du mandataire B : AUTO-B-XXX

En ce qui concerne la TVA, vous devez utiliser les taux auxquels l’activité du vendeur est soumise.

Après son établissement, le mandataire doit transmettre le double de la facture au mandant. Il garde l’original de ce document et doit le conserver dans les mêmes conditions qu’un justificatif comptable classique.

Bon à savoir

En France, la durée de conservation des factures est de 10 ans.

Responsabilités du mandant

En tant que mandant, vous conservez vos obligations fiscales malgré la mise en place du self billing. Il vous revient ainsi de déclarer la TVA collectée correspondante. Quant au client, il peut déduire la TVA de ses achats selon les conditions habituelles.

Vous devez aussi vous assurer que les factures établies sont conformes à la loi, et notamment qu’elles incluent l’ensemble des mentions obligatoires.

Un vendeur professionnel risque une amende de 15 € par mention manquante ou inexacte sur ses factures. Si plusieurs d’entre elles sont concernées, la sanction est calculée pour chaque document de vente émis. Elle est plafonnée au quart du montant total de la transaction.

Quels sont les avantages de l’autofacturation pour une entreprise ?

Le self billing peut permettre un gain de temps dans l’établissement des factures. Ce bénéfice concerne tout d’abord le client, s’il a besoin d’enregistrer ses achats rapidement dans ses comptes.

Cet avantage se matérialise notamment dans le cadre de transactions répétitives. Ces opérations doivent nécessiter peu de changements dans leur description et dans la fixation de leur prix, d’une facture à l’autre.

Pour le vendeur, le self billing permet de se dégager du temps à consacrer à son activité. Les petites entreprises ou les freelances ne sont pas toujours dotés de logiciels qui permettent de générer des factures. Elles n’ont pas non plus de collaborateurs dédiés à cette mission, et elle revient souvent au dirigeant.

👉 En la confiant à une entreprise disposant d’une application adaptée, vous obtenez davantage de garanties quant à la conformité légale de vos factures. En outre, vous vous dispensez d’une tâche administrative qui n’apporte pas de réelle valeur ajoutée à votre activité.

Néanmoins, vous devez toujours vérifier les documents émis par le mandataire. Assurez-vous qu’il ait pris en compte toutes les prestations ou livraisons de la période. Enfin, contrôlez régulièrement l’exhaustivité des mentions obligatoires, pour éviter des sanctions.

Ouvrez un compte professionnel pour votre activité et référencez toutes vos transactions. Bénéficiez d'outils de comptabilité intégrée et d'un service client 7j/7