Qu'est-ce que le registre des bénéficiaires effectifs ?

Le registre des bénéficiaires effectifs (abréger RBE) est l'un des documents nécessaires pour créer une entreprise. Il recense les personnes physiques exerçant un contrôle direct ou indirect sur une entreprise.

À quoi le registre des bénéficiaires effectifs sert-il ?

⚖️ La loi Sapin II impose aux organisations de déclarer au RBE les informations relatives aux personnes physiques qui détiennent en dernier ressort ou exercent un contrôle sur l'entreprise, ainsi que celles relatives à la nature et à l'étendue de ce contrôle.

👉 Son objectif est de renforcer la transparence et la lutte contre le blanchiment d'argent, le financement du terrorisme et la corruption.

Quelles entreprises doivent mettre en place un RBE ?

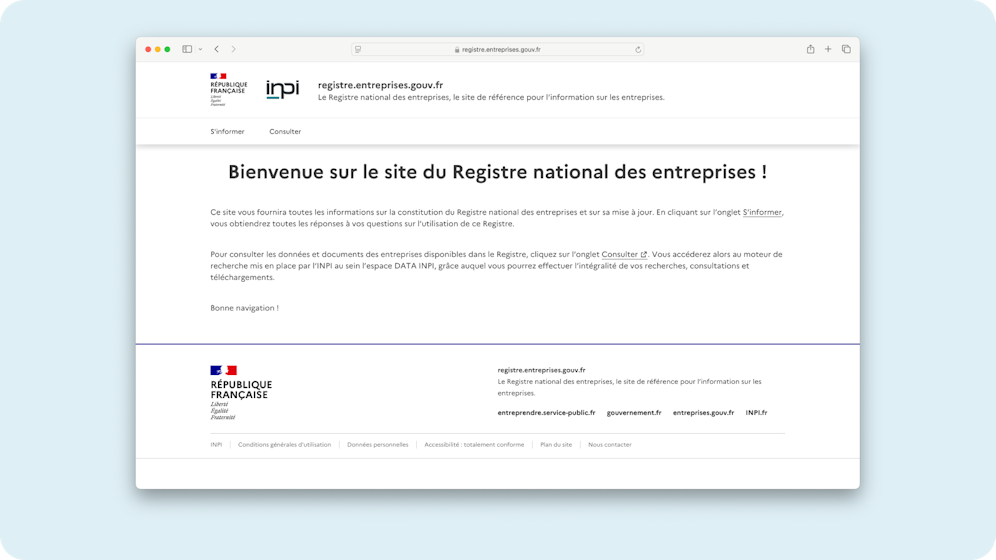

Les entreprises immatriculées au Registre national des entreprises (RNE) Registre du commerce et des sociétés (RCS) ont l'obligation de déclarer leurs bénéficiaires effectifs. Cette mesure concerne notamment :

les sociétés civiles : SCI, SCP, SCCV ;

les sociétés coopératives : SCOP et SCIC ;

les groupements d'intérêts économiques : GIE ;

les organismes de placement collectif ;

les groupements agricoles d'exploitation en commun : GAEC ;

les associations loi 1901, les fonds de dotation, les fondations ayant une activité économique.

Comment identifier les bénéficiaires effectifs ?

Les bénéficiaires effectifs incluent les entités juridiques associés ou actionnaires qui répondent à l'une des conditions suivantes :

posséder, directement ou indirectement, plus de 25 % du capital social ou des droits de vote de la société ;

ou exercer un contrôle ou une influence sur l'entité.

Si ces critères ne sont pas remplis, le bénéficiaire effectif est la ou les personnes qui représentent légalement la société (gérants, directeur généraux, présidents).

À noter : quand le représentant légal est une entité juridique, le bénéficiaire effectif est la ou les personnes physiques qui représentent légalement cette entité.

Comment déclarer les bénéficiaires effectifs de la société ?

Il est obligatoire de déclarer les bénéficiaires effectifs lors de la constitution de la société. En cas de modification des bénéficiaires effectifs, une demande de mise à jour au registre doit être effectuée.

Bon à savoir

Toute déclaration des bénéficiaires effectifs doit être faite sur le site du guichet des formalités des entreprises.

Peut-on commencer son activité avant l'immatriculation ?

La loi permet de commencer une activité avant l'immatriculation de la société en respectant certaines conditions. Tout acte posé dans ce cadre sera alors consigné dans un document annexe aux statuts, qui fera l'objet d'une annonce légale.

Après l'immatriculation, la société pourra reprendre à son compte les actes effectués durant cette période pré-immatriculation.

Déclaration au moment de la création de la société

La déclaration des bénéficiaires effectifs doit être faite au moment de la demande d'immatriculation ou dans les 15 jours qui la suivent.

Selon la forme juridique de l'entreprise, les informations à renseigner comprennent :

la forme juridique ;

le numéro SIREN ;

la ville d'immatriculation ;

la dénomination ou raison sociale ;

la domiciliation de l'entreprise (adresse du siège social) ;

le montant du capital social (le capital de société bloqué doit également être mentionné dans ce registre).

À ces renseignements s'ajoutent ceux de chacun des bénéficiaires, notamment :

le nom d’usage, prénoms ;

la date et lieu de naissance ;

l'adresse du domicile ;

la nature et modalités de contrôle exercé sur l'entité ;

la date à laquelle la personne physique a acquis le statut de bénéficiaire effectif.

Déclaration modificative (au cours de la vie de la société)

Tenir à jour le registre des bénéficiaires effectifs relève d’une obligation légale. Le représentant légal de l'entreprise est tenu d'actualiser le RBE si des changements surviennent.

⏳Le délai est de 30 jours suivant la signature de l'acte de modification (procès-verbal d'assemblée générale, par exemple).

La mise à jour du registre des bénéficiaires effectifs est requise dans plusieurs situations. ⬇️

Changement de répartition du capital social :

Arrivée de nouveaux associés

Augmentation du capital social

Conclusion d'un pacte d'actionnaires

Transfert de parts sociales suite à un décès

Cession de parts sociales ou d'actions détenues en usufruit ou en pleine propriété

Modification de la structure de l'entité qui permet au bénéficiaire effectif de contrôler la société

Changement affectant la société :

Changement de dirigeant

Modification de la dénomination sociale

Augmentation ou la diminution du capital social

Changement de situation personnelle du bénéficiaire effectif :

Changement de nom d'usage

Modification d'adresse suite à un déménagement

Les informations à renseigner au sujet de la société et des bénéficiaires effectifs sont les mêmes que pour une création d'entreprise. La déclaration de modification s’opère auprès du Guichet unique des entreprises.

Attention

À chaque changement dans les informations relatives aux bénéficiaires effectifs, vous devez obligatoirement rédiger une annonce légale et la publier dans un journal officiel.

Quelles sanctions en cas de non-dépôt du RGE ou d'informations erronées ?

Le président du tribunal de commerce peut exiger la régularisation de la déclaration des bénéficiaires effectifs sous-astreinte si les informations fournies sont fausses, incomplètes ou si aucun bénéficiaire effectif n'a été déclaré. Cela signifie que chaque jour qui s'écoule entre la demande de régularisation et sa régularisation effective entraîne le paiement de pénalités.

💡 La société peut nommer un mandataire pour effectuer cette régularisation.

Si l'entité ne se conforme pas à cette demande, la personne responsable de la déclaration des bénéficiaires effectifs (c'est-à-dire le représentant légal de la société ou la personne chargée d'accomplir les formalités d'immatriculation) risque :

une amende de 7 500 € ;

une peine de prison de 6 mois ;

une interdiction de gérer pouvant aller jusqu'à 15 ans ;

et une privation partielle de ses droits civils et civiques.

Attention

Les mêmes sanctions s'appliquent aux bénéficiaires effectifs qui refusent de fournir les informations nécessaires pour leur déclaration.

Quant à l'entreprise désignée comme responsable, elle peut être soumise à une amende pouvant aller jusqu'à 37 500 €, ainsi qu'à d'autres peines, telles que :

la dissolution de la société ;

le placement sous surveillance judiciaire (5 ans maximum) ;

la fermeture d'un, de plusieurs ou de tous les établissements de l'entité (5 ans maximum) ;

l'exclusion définitive ou pour une durée maximale de 5 ans des marchés publics ;

l'interdiction définitive ou pour une durée maximale de 5 ans d'émettre une offre publique de titres financiers ou d'entrer en bourse ;

l'interdiction d'émettre des chèques certifiés ou d'utiliser des cartes de paiement (5 ans maximum) ;

l'affichage ou la diffusion de la décision dans la presse écrite.