Quelle est l’importance des plafonds en micro-entreprise ?

Le régime de la micro-entreprise est un régime simplifié permettant de créer une entreprise facilement. Il vous permet de bénéficier de faibles cotisations sociales, d’une comptabilité allégée et d’une fiscalité adaptée.

Seulement voilà : pour en profiter, vous devez respecter un plafond de chiffre d’affaires.

Il s’agit d’un montant maximum de chiffre d’affaires que vous pouvez faire sur une année entière. Ce montant dépend de votre activité.

Il est important de connaître ces plafonds car si vous dépassez les montants autorisés, vous devrez sortir du régime de la micro-entreprise.

Il faudra alors adopter un autre régime comme le régime réel de l’entreprise individuelle ou bien changer de statut juridique pour créer une société. Des changements qui se préparent et qui ne doivent pas être faits dans la précipitation !

👉 Pourquoi imposer de telles limitations au statut de micro-entrepreneur ?

La raison est simple : la micro-entreprise est réservée aux « petites » entreprises. Ces règles visent à simplifier la création d’entreprise et toutes les démarches administratives. Mais ce régime n’a pas vocation à profiter aux grosses entreprises.

Bon à savoir

Les plafonds de chiffre d’affaires s’entendent du chiffre d’affaires encaissé (autrement dit, les factures émises en micro-entreprise mais non payées ne comptent pas) brut (hors taxes, sans TVA).

Quels sont les plafonds de chiffre d’affaires en auto-entrepreneur en 2026 ?

Selon l’article 50-0 du Code général des impôts, voici les plafonds à retenir pour la micro-entreprise en 2025 :

|

Secteur d'activité |

Plafond de chiffre d’affaires annuel |

|---|---|

|

Ventes de marchandises, Fournitures et denrées à emporter ou à consommer sur place, Fourniture de logements |

188 700 € |

|

Prestations de services, Activités libérales |

77 700 € |

|

Locations de meublés de tourisme non classées |

15000 € |

Bon à savoir

Rappelons qu’un micro-entrepreneur sans chiffre d’affaires ne paie aucune cotisation sociale mais ne génère aucun droit en matière de protection sociale.

Quels sont les plafonds en micro-entreprise lors de la première année ?

L’année de création de la micro-entreprise, le chiffre d’affaires de l’auto-entrepreneur est calculé en fonction du nombre de jours où la micro-entreprise a été active..

Exemple

Si vous lancez votre activité le 1er octobre 2025, il reste en principe 92 jours sur la fin de l’année. Le chiffre d’affaires maximal sera donc égal à 77 700/365 x 92 = 19 584 euros.

Quels sont les plafonds de chiffres d’affaires en micro-entreprise en cas d’activité mixte ?

Si vous exercez plusieurs activités en micro-entreprise, les plafonds de CA ne se cumulent pas ! Voici les règles applicables selon les cas.

Le cumul prestation de services et vente de marchandises

Si vous ne pouvez pas avoir plusieurs micro-entreprises, vous pouvez en revanche cumuler plusieurs activités en micro-entreprise.

Mais quelles sont les règles pour les plafonds de chiffre d’affaires ?

Si vous exercez une activité de prestation de services et une activité de vente de marchandises, vous pouvez réaliser au maximum 77 700 € pour la partie prestation de services et au maximum 188 700 € pour la partie achat vente de marchandises.

Mais attention, il y a une règle en plus : le montant total de votre chiffre d’affaires ne doit pas franchir la barre des 188 700 €.

Exemple

Emma vend des produits capillaires dans son salon de coiffure (vente de marchandises) et coiffe ses clientes (activité artisanale de prestation de services). Elle projette de réaliser des ventes de produits pour 120 000 €. Dans ce cas, son activité de coiffure ne pas lui rapporter plus de 68 700 € si elle veut rester dans le plafond global des 188 700 €, ou alors, elle doit réduire ses ventes.

Le cumul de deux activités de services

Si vous cumulez deux activités de prestations de services, votre chiffre d’affaires est limité à 77 700 € pour les 2 activités.

Exemple

Paul est graphiste et souhaite se lancer comme développeur web en parallèle de cette activité. Il réalise 20 000 € avec son activité de graphiste. Son activité de développeur web ne peut pas lui rapporter plus de 57 700 €.

À partir de 8 €/mois, sans engagement.

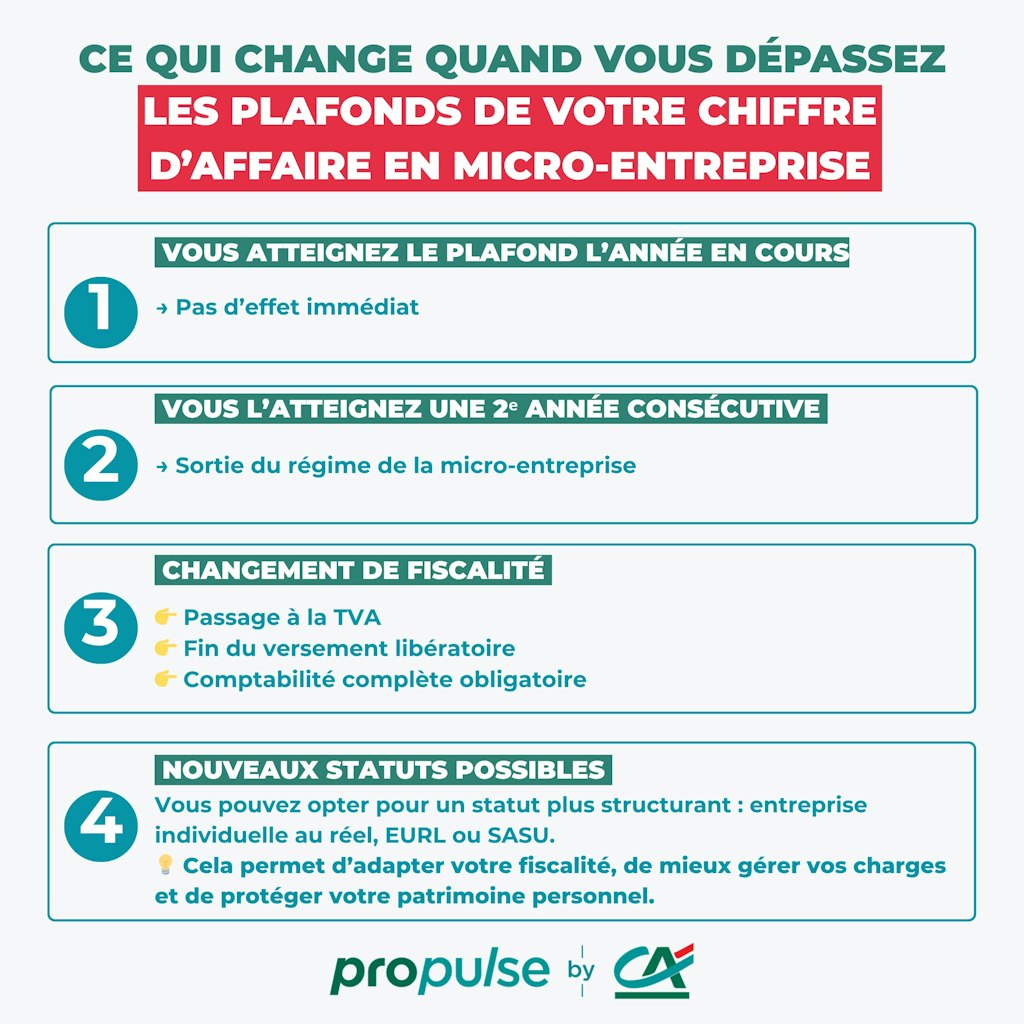

Que se passe-t-il si je dépasse les plafonds en micro-entreprise ?

Vous ne pouvez pas dépasser les plafonds de la micro-entreprise pendant plus de 2 années consécutives. Au-delà, vous sortez immédiatement du régime.

Ce laps de temps vous permet de chercher le statut le plus adapté à votre activité en croissance.

En effet, quitter la micro-entreprise implique un changement de statut juridique, social, fiscal et de nouvelles obligations comptables. Vous pourrez ainsi faire le point sur les charges des micro-entrepreneurs et sur votre situation professionnelle et personnelle.

👉 Vous restez micro-entrepreneur jusqu’au 31 décembre de la seconde année de dépassement du plafond de chiffre d’affaires de la micro-entreprise.

Exemple

Sophie est consultante marketing. Elle a dépassé le plafond de CA de la micro-entreprise en 2023 et en 2024. En 2025, elle devra changer de régime. Si elle avait dépassé le plafond de la micro-entreprise en 2023 mais pas en 2024, elle aurait pu rester en micro-entreprise en 2025.

Quels sont les plafonds pour la franchise en base de TVA en micro-entreprise ?

Le principe de la franchise de TVA

Par défaut, le micro-entrepreneur bénéficie du régime de la franchise en base de TVA. Ainsi :

il ne facture pas la TVA en micro-entreprise à ses clients ;

il ne récupère pas la TVA sur ses achats ;

et il ne reverse pas de TVA à l’État.

Ce régime n’est pas obligatoire. Tout auto-entrepreneur peut renoncer à cette franchise de TVA et se soumettre volontairement à un régime de TVA, même sans atteindre les plafonds.

Bon à savoir

Si vous optez pour la franchise de TVA, toutes vos factures doivent comporter la mention « TVA non applicable — article 293 B du CGI »

Quels sont les plafonds de franchise de TVA en 2025 ?

Le plafond de chiffre d’affaires à ne pas dépasser pour rester en franchise de TVA est pour une année civile :

85 000 € de CA pour la vente de marchandises ;

37 500 € de CA pour les prestations de service.

⚠️ Ces seuils sont différents des plafonds du régime de la micro-entreprise. Il n’y a pas de lien entre les deux : ils sont déconnectés.

Attention

Il est possible que les seuils de franchise de TVA évoluent en 2026. Une discussion est en cours pour revoir à la baisse ces montants.

Que se passe-t-il lorsqu’un auto-entrepreneur atteint son plafond de TVA ?

Dès que vous atteignez le plafond de TVA, vous devez contacter votre service des impôts des entreprises (SIE).

Ce dernier vous fournira un numéro de TVA et vous demandera de choisir un régime de TVA (régime réel simplifié ou régime réel normal d’imposition).

Sachez qu’il existe une période de tolérance. Le législateur a prévu des seuils majorés de TVA qui vous permettent de ne pas facturer tout de suite la TVA :

si votre chiffre d’affaires est compris entre 85 000 € et 93 500 € pour la vente de marchandises ;

si votre chiffre d’affaires est compris entre 37 500 € et 41 250 € pour les prestations de service.

|

Seuil de TVA |

Seuil majoré de TVA |

|

|---|---|---|

|

Ventes de marchandises |

85 000 € |

93 500 € |

|

Prestations de services |

37 500 € |

41 250 € |

👉 Quelles sont les conséquences si vous franchissez les seuils de TVA ?

Si votre chiffre d’affaires se situe entre le seuil de TVA et le seuil majoré, vous devrez facturer la TVA au 1er janvier de l’année suivante.

Si vous dépassez le seuil majoré, vous devrez facturer la TVA dès le 1er jour du dépassement.

Exemple

Maxime est data analyst. Il réalise un chiffre d’affaires de 40 000 € en 2024. Il doit facturer la TVA dès le 1er janvier 2025.

Simplifiez votre comptabilité avec Propulse

Quels sont les plafonds pour le versement libératoire de l’impôt sur le revenu ?

Il existe un dernier plafond à connaître en micro-entreprise : celui du versement fiscal libératoire.

En effet, le micro-entrepreneur peut opter pour le versement libératoire de l’impôt sur le revenu. Dans ce cas, vous payez vos impôts en même temps que vos cotisations sociales à l’Urssaf en reversant un pourcentage fixe de votre chiffre d’affaires.

Pour bénéficier de ce régime dérogatoire, le revenu fiscal de référence (RFR) de votre foyer fiscal pour l’année N-2 doit être inférieur au plafond suivant :

|

Situation Familiale |

Nombre de parts |

Montant 2025 pour les revenus 2023 |

|---|---|---|

|

Personne seule |

1 |

28 797 € |

|

Couple |

2 |

57 594 € |

|

Couple avec un enfant |

2,5 |

71 992,50 € |

|

Couple avec deux enfants |

3 |

86 391 € |

💡 Le montant initial de 28 797 € est majoré de 50 % par demi-part ou de 25 % par quart de part supplémentaire. Pour 2025, on prend en compte les revenus 2023 (N-2).

Bon à savoir

Le versement libératoire est une option intéressante en micro-entreprise mais pas dans tous les cas. Vérifiez votre situation personnelle en faisant une simulation sur le site des impôts.